Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

1. Введение

4. Реальные инвестиции

4.2 Характеристика особенностей реальных инвестиций

Заключение

Список используемой литературы

1. Введение

реальные инвестиции

Инвестиции выполняют главную роль как на макро, так и на микроуровне. Они являются одним из основных факторов развития экономики, а также определяют будущее страны в целом, отдельного субъекта, предприятия. В области подготовки специалистов экономического профиля исследование инвестиционной деятельности является важным этапом. Инвестиции - это обмен определенной сегодняшней стоимости на, возможно неопределенную, будущую стоимость.

Если говорить о роли инвестиций в экономике, то стоит отметить, что в широком смысле инвестиции обеспечивают финансирование роста и развитие экономики страны. Функционирование и рост экономики в значительной степени зависят от того, насколько легко могут быть мобилизованы денежные средства для финансирования возрастающих потребностей как государства и компаний, так и частных лиц. Иными словами, экономический рост и инвестиционная активность являются взаимообусловленными процессами.

Ключевым условием устойчивого роста экономики является активизация государственной инвестиционной политики. Инвестиционная политика - это составное звено экономической политики государства, система мер, определяющая объем, структуру и направление капитальных вложений, рост основных фондов и их обновление на основе новейших достижений науки и техники. Она стимулирует и регулируют инвестиционный процесс, создает условия для устойчивого социально-экономического развития государства, региона, отрасли, бизнеса в целом. Важнейшими направлениями государственной инвестиционной политики являются: усиление государственной поддержки приоритетных направлений экономического развития, создание институционально-правовой и экономической среды, стимулирующей инвестиции в реальный сектор экономики, согласование инвестиционной политики федерального центра и регионов.

Важнейшим условием активизации инвестиционного процесса является совершенствование его правового регулирования. Базисными законами в области инвестиционной деятельности России являются Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ с дополнениями и изменениями, Федеральный закон «Об иностранных инвестициях в Российской Федерации» № 160-ФЗ. Правовые основы регулирования инвестиционной сферы отражены в Гражданском кодексе Российской Федерации.

2. Понятие и сущность инвестиций

ИНВЕСТИЦИИ (от лат. investre -- облачать) -- долгосрочные вложения государственного или частного капитала в собственной стране или за рубежом с целью получения дохода в предприятия разных отраслей, предпринимательские проекты, социально-экономические программы, инновационные проекты. Дают отдачу через значительный срок после вложения.

Инвестор - юридическое или физическое лицо, вкладывающее собственные, заемные или иные привлеченные средства в инвестиционные проекты. Инвестор заинтересован в минимизации риска. Различают стратегических и портфельных инвесторов.

Инвестиции позволяют решать следующие задачи:

Расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

Приобретение новых предприятий;

Диверсификация за счет освоения новых областей бизнеса.

Все инвестиции можно разделить на две основные группы:

Портфельные инвестиции - вложения капитала в группу проектов, например, приобретение ценных бумаг различных предприятий

Реальные инвестиции - финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связанный с приобретением реальных активов

Основные виды инвестиций:

Иностранные

Государственные

Производственные

Интеллектуальные

Контролирующие

Неконтролирующие

С точки зрения направленности действий, инвестиции подразделяются на:

Начальные инвестиции

Инвестиции на расширение

Реинвестиции - направление свободных средств предприятия на приобретение новых основных средств

Инвестиции на замену основных фондов

Инвестиции на диверсификацию

Существуют различные подходы к классификации инвестиций в зависимости от классификационного признака:

1. По объекту инвестирования:

* Реальные инвестиции - это, как правило, долгосрочное вложение средств в отрасли материальной среды для производства какой-либо продукции.

* Финансовые инвестиции (операции с ценными бумагами) -- вложения в финансовые инструменты, то есть вложения в акции, облигации, другие ценные бумаги и банковские депозиты, активы других предприятий.

* Спекулятивные инвестиции - покупка активов исключительно ради возможного изменения цены (валюты, драгоценных металлов и т.д.)

* Интеллектуальные инвестиции -- это вложения в научные разработки, ноу-хау и т.п.

2. По основным целям инвестирования:

* Прямые инвестиции - те инвестиции, которые сделаны юридическими или физическими лицами, полностью владеющими предприятием или контролирующими не менее 10% акций или акционерного капитала предприятия.

* Портфельные инвестиции - покупка акций, векселей и других долговых ценных бумаг. Они составляют менее 10% в общем акционерном капитале предприятия.

3. По срокам вложения:

* Краткосрочные - вложения в оборотные средства: товарно-материальные запасы, ценные бумаги и т.д.

* Долгосрочные - вложения в создание и воспроизводство основных фондов, в материальные и нематериальные активы. Они связаны с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих предприятий и объектов непроизводственной сферы

4. По форме собственности на инвестиционные ресурсы:

* Частные

* Государственные

* Иностранные - занимают особое место в мировой экономике.

* Смешанные

5. По региональному признаку инвестиции подразделяют на инвестиции за рубежом и инвестиции внутри страны.

6. По характеру участия различают непрямые (предполагается наличие посредника) и прямые инвестиции (прямое вложение средств в материальный объект).

3. Методы финансирования инвестиционной деятельности

Самофинансирование предусматривает осуществление инвестирования за счет собственных средств. Разрешенные в настоящее время к применению методы начисления и использования амортизации в сочетании с изменениями законодательства в части использования прибыли для развития производства, превращают самофинансирование в заметный источник финансирования инвестиционных проектов по обновлению и техническому перевооружению действующего производства. Для придания самофинансированию такого значения в процессе развития следовало бы изменить периодичность переоценки основных фондов, включая решение данного вопроса в компетенцию предприятий. Следует иметь в виду, что в условиях высоких темпов инфляции при сложившейся системе переоценки основных фондов происходит обесценение этого источника.

Привлечение капитала посредством эмиссии акций как метод финансирования используется обычно для реализации крупномасштабных проектов.

Кредитное финансирование применяется, как правило, при инвестировании в быстрореализуемые и высокоэффективные проекты.

Финансовый (инвестиционный) лизинг, являющийся разновидностью кредита, нов материально-вещественной форме, используется по той же причине, что и кредитное финансирование. В отечественных условиях его распространяют лишь на движимое имущество.

Одной из важнейших сфер деятельности любой предпринимательской фирмы является инвестиционная деятельность. Финансовые ресурсы предприятия направляются на финансирование текущих расходов и на инвестиции. Определение инвестиций дано в Федеральном законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». В соответствии с этим Законом инвестиции -- это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиции обеспечивают динамичное развитие фирмы и позволяют решать такие задачи, как:

расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

приобретение новых предприятий;

диверсификация деятельности вследствие освоения новых областей бизнеса.

Предпринимательские фирмы могут осуществлять инвестиции в различных формах, так как существует достаточное многообразие объектов инвестиций:

4.Реальные инвестиции

4.1 Понятие реальных инвестиций

Реальные инвестиции оказываются невозможными без финансовых инвестиций, а финансовые инвестиции получают свое логическое завершение в осуществлении реальных инвестиций.

К реальным инвестициям относятся вложения:

1) в основной капитал;

2) в материально-производственные запасы;

3) в нематериальные активы;

Задачи реальных инвестиций:

Реальные инвестиции можно разделить на определенные группы в зависимости от целей этого инвестирования:

обязательные инвестиции -- это те реальные инвестиции, которые делаются по требованию государства и необходимы для ведения предпринимательской деятельности. К обязательным реальным инвестициям можно отнести повышение экологической безопасности в работе компании, улучшение условий труда до нормативного уровня и т.п.;

инвестиции для повышения эффективности - эти реальные инвестиции позволяют снизить производственные затраты путем модернизации оборудования и технологий, нового качества организации труда и управления. Этот вид реальных инвестиций необходим компаниям для того, чтобы повысить свою конкурентоспособность;

реальные инвестиции в расширение производства - эти инвестиции направлены на увеличение выпуска товаров на существующей производственной базе компании;

реальные инвестиции в новые производства - эти вложения позволяют расширить сферу деятельности компании, создав новые предприятия для производства новых видов товаров или оказания новых услуг.

Особенности реальных инвестиций. Реальное инвестирование - это, как правило, крупное долгосрочное инвестирование. Вложение средств в землю или оборудование, в строительство новых зданий или сооружений имеет довольно длительную окупаемость, однако без реальных инвестиций невозможно ни одно производство.

Для привлечения реальных инвестиций, кроме собственно инвестиционного предложения, необходимо обосновать необходимость реальных инвестиций и представить технико-экономическое обоснование для них.

Обеспечение необходимой эффективности реальных инвестиций обеспечивается с помощью постоянного экономического мониторинга инвестиционного проекта. В ходе этого мониторинга необходимо тщательно анализировать соответствие достигнутых экономических результатов планируемым и в зависимости от результатов анализа корректировать ход исполнения инвестиционного проекта.

4.2 Осуществление реальных инвестиций характеризуется рядом особенностей, основными из которых являются

1. Реальное инвестирование является главной формой реализации стратегии экономического развития предприятия. Основная цель этого развития обеспечивается осуществлением высокоэффективных реальных инвестиционных проектов, а сам процесс стратегического развития предприятия представляет собой не что иное, как совокупность реализуемых во времени этих инвестиционных проектов. Именно эта форма инвестирования позволяет предприятию успешно проникать на новые товарные и региональные рынки, обеспечивать постоянное возрастание своей рыночной стоимости.

2.Реальное инвестирование находится в тесной взаимосвязи с операционной деятельностью предприятия. Задачи увеличения объема производства и реализации продукции, расширения ассортимента производимых изделий и повышения их качества, снижения текущих операционных затрат решаются, как правило, в результате реального инвестирования. В свою очередь, от реализованных предприятием реальных инвестиционных проектов во многом зависят параметры будущего операционного процесса, потенциал возрастания объемов его операционной деятельности.

3. Реальные инвестиции обеспечивают, как правило, более высокий уровень рентабельности в сравнении с финансовыми инвестициями. Эта способность генерировать большую норму прибыли является одним из побудительных мотивов к предпринимательской деятельности в реальном секторе экономики.

4. Реализованные реальные инвестиции обеспечивают предприятию устойчивый чистый денежный поток. Этот чистый денежный поток формируется за счет амортизационных отчислений от основных средств и нематериальных активов даже в те периоды, когда эксплуатация реализованных инвестиционных проектов не приносит предприятию прибыль.

5. Реальные инвестиции подвержены высокому уровню риска морального старения. Этот риск сопровождает инвестиционную деятельность как на стадии реализации реальных инвестиционных проектов, так и на стадии постинвестиционной их эксплуатации. Стремительный технологический прогресс сформировал тенденцию к увеличению уровня этого риска в процессе реального инвестирования.

6. Реальные инвестиции имеют высокую степень противоинфляционной защиты. Опыт показывает, что в условиях инфляционной экономики темпы роста цен на многие объекты реального инвестирования не только соответствуют, но во многих случаях даже обгоняют темпы роста инфляции, реализуя ажиотажный инфляционный спрос предпринимателей на материализованные объекты предпринимательской деятельности.

7. Реальные инвестиции являются наименее ликвидными. Это связано с узкоцелевой направленностью большинства форм этих инвестиций, практически не имеющих в незавершенном виде альтернативного хозяйственного применения. В связи с этим компенсировать в финансовом отношении неверные управленческие решения, связанные с началом осуществления реальных инвестиций, крайне сложно.

Реальные инвестиции осуществляются предприятиями в разнообразных формах, основными из которых являются

1. Приобретение целостных имущественных комплексов. Оно представляет собой инвестиционную операцию крупных предприятий, обеспечивающую отраслевую, товарную или региональную диверсификацию их деятельности. Эта форма реальных инвестиций обеспечивает обычно "эффект синергизма", который заключается в возрастании совокупной стоимости активов обоих предприятий (в сравнении с их балансовой стоимостью) за счет возможностей более эффективного использования их общего финансового потенциала, взаимо-дополнения технологий и номенклатуры выпускаемой продукции, возможностей снижения уровня операционных затрат, совместного использования сбытовой сети на различных региональных рынках и других аналогичных факторов.

Новое строительство. Оно представляет собой инвестиционную операцию, связанную со строительством нового объекта с законченным технологическим циклом по индивидуально разработанному или типовому проекту на специально отводимых территориях. К новому строительству предприятие прибегает при кардинальном увеличении объемов своей операционной деятельности в предстоящем периоде, ее отраслевой, товарной или региональной диверсификации (создании филиалов, дочерних предприятий и т.п.).

Перепрофилирование. Оно представляет собой инвестиционную операцию, обеспечивающую полную смену технологии производственного процесса для выпуска новой продукции.

Реконструкция. Она представляет собой инвестиционную операцию, связанную с существенным преобразованием всего производственного процесса на основе современных научно-технических достижений. Ее осуществляют в соответствии с комплексным планом реконструкции предприятия в целях радикального увеличения его производственного потенциала, существенного повышения качества выпускаемой продукции, внедрения ресурсосберегающих технологий и т.п. В процессе реконструкции может осуществляться расширение отдельных производственных зданий и помещений (если новое технологическое оборудование не может быть размещено в действующих помещениях); строительство новых зданий и сооружений того же назначения вместо ликвидируемых на территории действующего предприятия, дальнейшая эксплуатация которых по технологическим или экономическим причинам признана нецелесообразной.

Модернизация. Она представляет собой инвестиционную операцию, связанную с совершенствованием и приведением активной части производственных основных средств в состояние соответствующее современному уровню осуществления технологических процессов, путем конструктивных изменений основного парка машин, механизмов и оборудования, используемых предприятием в процессе операционной деятельности.

Обновление отдельных видов оборудования. Оно представляет собой инвестиционную операцию, связанную с заменой (в связи с физическим износом) или дополнением (в связи с ростом объемов деятельности или необходимостью повышения производительности труда) имеющегося парка оборудования отдельными новыми их видами, не меняющими общей схемы осуществления технологического процесса. Обновление отдельных видов оборудования характеризует в основном процесс простого воспроизводства активной части производственных основных средств.

Все перечисленные формы реального инвестирования могут быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям (первые шесть форм); инновационному инвестированию (седьмая форма) и инвестированию прироста оборотных активов (восьмая форма).

Выбор конкретных форм реального инвестирования предприятия определяется задачами отраслевой, товарной и региональной диверсификации его деятельности (направленными на расширение объема операционного дохода), возможностями внедрения новых ресурсов и трудосберегающих технологий (направленных на снижение уровня операционных затрат), а также потенциалом формирования инвестиционных ресурсов (капитала в денежной и иных формах, привлекаемого для осуществления вложений в объекты реального инвестирования).

5. Краткосрочные и долгосрочные инвестиции

Долгосрочные инвестиции вкладываются на период от трех и более лет, краткосрочные на период от одного года. Эффективное управление всеми сферами деятельности предприятия обеспечивает успешное развитие в условиях разумной конкуренции. Это напрямую касается также сложного процесса долгосрочного инвестирования.

Как известно, правильное и быстрое осуществление мероприятий в этой области позволяет предприятию не только не потерять основные преимущества в борьбе с конкурентами за удержание рынка сбыта своих товаров, но и совершенствовать технологии производства, а следовательно, обеспечивает дальнейшее эффективное функционирование и рост прибыли.

В рамках единого стратегического плана, разработанного для того, чтобы обеспечить проведение генеральной концепции, осуществляются все основные функции управления.

Распределение ресурсов, отношения с внешней средой (знание рынка), организационная структура и координация работ различных подразделений в одном направлении позволяет предприятию достичь поставленных целей и оптимально использовать имеющиеся средства.

Стратегия долгосрочного инвестирования довольно сложный процесс, так как множество внутренних и внешних факторов по-разному воздействуют на финансово-экономическое состояние предприятия.

Все большую популярность в последнее время приобретает построение моделей, способствующих оценке перспектив инвестиционного развития предприятий.

Основными задачами моделирования в сфере финансово-инвестиционной деятельности являются отбор вариантов управленческих решений, прогнозирование приоритетных направлений развития и выявление резервов повышения эффективности предприятия в целом.

Широкую популярность в долгосрочном инвестировании получило использование различного рода матриц, построение и анализ моделей исходных факторов систем.

Выделяется три показателя, на основании которых выбирается инвестиционная стратегия: производственно-экономический потенциал предприятия, привлекательность рынка и характеристики качества выпускаемого продукта (работ, услуг). Каждый из них является комплексным показателем.

Каждая конкретная ситуация предполагает определенную линию поведения при долгосрочном инвестировании.

Если оценивать их по общим признакам, таким как объем капиталовложений, виды воспроизводства основных фондов, время инвестирования, степень приемлемого риска и некоторым другим, то предлагается выделять пять возможных стратегий долгосрочного инвестирования:

1) агрессивное развитие (активный рост);

2) умеренный рост;

3) совершенствование при неизменном уровне роста;

4) сдерживание спада и разработка новых продуктов;

5) активное перепрофилирование или ликвидация.

6. Формы и методы государственного регулирования инвестиционной деятельности

Государство регулирует инвестиционную деятельность для развития рыночных отношений в стране. Регулирующая роль государства возрастает в условиях кризиса, а также проведения реформ. И наоборот, ослабевает при стабильной оживленной экономике.

Осуществляется государственное регулирование инвестиционной деятельности органами государственной власти РФ в соответствии с Федеральным законом от 25.02.1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Государственное регулирование включает:

1) косвенное регулирование (регулирование условий инвестиционной деятельности);

2) прямое участие государства в инвестиционной деятельности.

Задачей косвенного регулирования является создание благоприятных условий для реализации инвестиционной деятельности.

Это регулирование помогло разработать различные методы воздействия, которые стимулируют развитие инвестиционной деятельности.

Методы воздействия включают в себя: защиту интересов инвесторов, амортизационную политику, налоговую политику и другие меры воздействия.

Формами прямого участия являются:

1) разработка и финансирование проектов, осуществляемых РФ, а также финансируемых за счет федерального бюджета;

2) составление сметы технического перевооружения объектов, финансируемых за счет федерального бюджета;

3) предоставление государственных гарантий за счет бюджетов субъектов РФ;

4) размещение средств на условиях платности, срочности и возвратности;

5) закрепление части акций в государственной собственности, реализация которых через рынок ценных бумаг возможна лишь через определенный срок;

6) проведение экспертизы инвестиционных проектов в соответствии с законодательством РФ;

7) защита российского рынка от поставок устаревших энергоемких и ненадежных материалов;

8) разработка норм и правил и осуществление контроля за их соблюдением;

9) выпуск облигационных займов;

10) вовлечение в инвестиционный процесс временно приостановленных строек и объектов, находящих ся в государственной собственности;

11) предоставление средств по итогам аукционов российским и иностранным инвесторам.

Заключение

Реальные инвестиции являются мощным средством для того, чтобы обеспечить экономический рост компании, повысить ее конкурентоспособность, обновить ее основные фонды, завоевать новые рынки и обеспечить финансовую стабильность.

Реальными инвестициями, или капитальными инвестициями называются инвестиции в средства производства - оборудование, здания, земельные участки.

Особенности целесообразности реального инвестирования и политика управления:

Специфический характер реального инвестирования и его форм предопределяют определенные особенности его осуществления на предприятии. При высокой инвестиционной активности предприятия с целью повышения эффективности управления реальными инвестициями разрабатывается специальная политика такого управления.

Политика управления реальными инвестициями представляет собой часть общей инвестиционной стратегии предприятия, обеспечивающая подготовку, оценку и реализацию наиболее эффективных реальных инвестиционных проектов.

Литература:

1.http://tvoydohod.ru/fin_54.php

2. Крушвиц Л. Инвестиционные расчеты. - 2001. - 432с. (с.33 - 38, 96 - 105).

3. Устенко О.Л. Теория экономического риска: Монография. - К.: МАУП, 1997. - 164с. (с.61 - 65).

1. Размещено на www.allbest.ru

Подобные документы

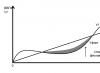

Сущность инвестиций и инвестиционной деятельности. Объекты и формы инвестиционной деятельности. Методы государственного регулирования инвестиционной деятельности. Определение показателей эффективности инвестиций и графика потоков наличных денег.

контрольная работа , добавлен 20.09.2010

Сущность инвестиционной деятельности, состав и структура реальных инвестиций. Экономическая оценка инвестиций и методы оценки инвестиционных проектов. Методика расчета потребности в инвестициях и источники их финансирования в рыночных условиях.

курсовая работа , добавлен 18.10.2011

Экономическое значение инвестиций. Составляющие инвестиций по объектам их вложений. Правовые и экономические основы инвестиционной деятельности. Государственные гарантии прав субъектов инвестиционной деятельности и политика в области инвестиций.

контрольная работа , добавлен 14.11.2008

Экономическая сущность и классификация инвестиций. Факторы, определяющие содержание инвестиционной политики предприятия. Инвестиции в основной капитал и во внеоборотные активы. Формы финансирования капитальных вложений. Финансовые инвестиции предприятий.

курсовая работа , добавлен 21.06.2011

Сущность инвестиций, классификация их видов. Понятие, субъекты и объекты, направления инвестиционной деятельности предприятий. Роль, формы и методы ее государственного регулирования. Государственные гарантии прав участников инвестиционной деятельности.

курсовая работа , добавлен 12.04.2014

Основные понятия инвестиции, инвестирования, инвестиционной деятельности и разновидности инвестиций, используемых в условиях рыночной российской экономики. Общая характеристика финансовых и реальных инвестиций, особенности их состава и структуры.

контрольная работа , добавлен 30.01.2011

Валовые национальные сбережения и капитальные инвестиции. Взаимосвязь между сбережениями и капитальными вложениями. Макроэкономические условия инвестиционной деятельности. Прирост инвестиций в основной капитал. Источники финансирования инвестиций.

контрольная работа , добавлен 07.05.2003

Инвестиции как экономическая категория, понятие, сущность, структура и роль инвестиций в экономической системе страны. Источники финансирования инвестиций, роль инвестиций в экономике Пермского края, повышение инвестиционной привлекательности региона.

курсовая работа , добавлен 02.03.2011

Сущность инвестиций и инвестиционной деятельности предприятий. Методы и источники кредитования и финансирования инвестиционной деятельности. Свободные экономические зоны как форма привлечения иностранных инвестиций в экономику Республики Беларусь.

курсовая работа , добавлен 04.09.2014

Экономическая сущность и виды инвестиций. Объекты и субъекты инвестиционной деятельности предприятия. Формы осуществления инвестиционной деятельности в Республике Беларусь. Методы оценки эффективности принимаемых решений по инвестиционным проектам.

Экономический термин «Реальные инвестиции не означает, что существуют нереальные инвестиции. Просто, классификация по объекту инвестиций их разделяет на реальные и финансовые инвестиции. Финансовые — это вложения в ценные бумаги: , облигации, сертификаты, чеки и пр.

Реальные инвестиции — это в разнообразных формах:

- В форме производственного капитала — основные и оборотные фонды предприятий, строительство и капитальный ремонт;

- Земли и иных природных ресурсов — приобретение месторождений для добычи полезных ископаемых;

- Нематериальных — приобретение патентов, товарных знаков, лицензий;

- Вложение в научные исследования, ;

- Приобретение нового бизнеса.

Такая классификация недостаточно строга, поскольку приобретение нового бизнеса может осуществляться и как финансовые инвестиции путем приобретения акций этого бизнеса. Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Аналогична ситуация с золотом, которое служит инструментом финансовому инвестору при формировании инвестиционного портфеля. Золото является реальными инвестициями, если приобретается для технологического процесса в производстве электронного оборудования или для производства ювелирных украшений.

Существенным уточнением такой классификации реальных инвестиций будет, если рассматривать их как инвестиции в реальный сектор экономики.

Под реальным сектором экономики подразумевается материальное производство товаров и услуг, создание валового продукта в экономике страны.

Реальные товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Это означает, что реальные инвестиции осуществляют профессионалы, иначе они быстро потеряют свой капитал.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.

Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения. Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Виды реальных инвестиций

По классификации реальных инвестиций их разделяют на два класса: материальные и нематериальные.

Материальные инвестиции делятся на виды:

- приобретение и совершенствование основного капитала;

- приобретение и увеличение оборотного капитала.

Приобретение и совершенствование основного капитала это:

- покупка оборудования;

- приобретение земли и месторождений полезных ископаемых;

- строительство зданий и сооружений;

- реконструкция предприятий;

- модернизация производства.

Оборотный капитал изменяется вследствие увеличения основного капитала. С ростом основного капитала растет потребность в запасах материалов и сырья и других оборотных средств.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

Виды реальных инвестиций зависят и от характера развития инвестируемого объекта: экстенсивного или интенсивного. Экстенсивное развитие предполагает увеличение масштабов производства на существующей технической и технологической базе предприятия. Интенсивное развитие предполагает совершенствование этой базы.

Оценка

Все инвесторы, без исключения, желают знать, что принесут им, помимо головной боли, инвестиции. Поэтому оценку их эффективности инвестор делает на всех этапах вложений, начиная с предварительной оценки. Основным критерием оценки вложений является их доходность. Другим критерием является степень риска.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

Обязательным элементом оценки инвестиционного проекта является разработка его бизнес-плана. Причем, бизнес-план разрабатывается отдельно для банка, кредитующего инвестиционный проект, для соинвесторов, если таковые имеются, и для себя.

Бизнес-планы разрабатываются на предварительном этапе инвестиций, в процессе инвестирования и в процессе запуска в работу предприятия.

Оценка эффективности инвестиций проводится по ряду показателей, основными среди которых являются:

- оценка рентабельности инвестиций через индекс доходности;

- срок окупаемости инвестиций;

- чистый приведенный доход;

- внутренняя норма доходности инвестиций.

Эти показатели дают инвестору возможность сделать правильный выбор инвестиций в проекты с позиции их доходности.

Оценка риска инвестиционных вложений проводится моделированием изменения основных показателей проекта и проекта к эти возможным изменениям. Чаще всего, разрабатываются бизнес-планы:

- по пессимистическому сценарию, при наихудших условиях реализации и функционирования проекта;

- по оптимистическому сценарию, при наилучших условиях;

- по усредненному сценарию, который, ближе к реальным возможностям.

Диапазон сохранения эффективности проекта, в процессе моделирования при изменяющихся условиях, показывает инвестору возможные границы риска при вложениях в данный проект.

Реальное инвестирование это основа роста производственного и экономического потенциала страны, поэтому так важна оценка его эффективности и оценка риска вложений в реальные инвестиционные проекты не только для инвестора, но и для экономики всего государства.

Что такое реальные и финансовые инвестиции? Какие вложения относятся к реальным инвестициям? В каких формах представлены валовые инвестиции?

Привет всем! С вами на связи Денис Кудерин!

Статистика свидетельствует – 60% богатейших людей планеты заработали свои миллионы благодаря успешному инвестированию. Если предприниматель не вкладывает деньги в новые проекты и направления, его ждёт стагнация и регресс. Его жрут конкуренты и игнорируют потребители. Его бизнес загнивает на корню.

Инвестиционная теория гласит: если ты не купил, ты продал. Это значит, если ты сегодня не вложил деньги в развитие бизнеса, завтра ты их потеряешь. Наиболее перспективный для предпринимателей финансовый инструмент – реальные инвестиции. О них я и расскажу в новой статье.

Дочитавших до конца ждёт обзор наиболее надёжных в России компаний, оказывающих помощь в реальном инвестировании, плюс советы, как избежать основных рисков при вложении средств.

Вперед, друзья!

1. Что такое реальные инвестиции

Свободные деньги компании, которые пылятся на банковских счетах, это потерянные прибыли.

Во-первых, их съедает инфляция, которая в России составляет в среднем 12-15% в год. Во-вторых, предприятие, которое не инвестирует средства в собственное развитие, обречено на неизбежное отставание от более расторопных и предприимчивых конкурентов.

Вывод: финансы нужно вкладывать. Наиболее прибыльное направление таких вложений – это реальные инвестиции .

Экономическое понятие «реальные инвестиции» не означает, что есть инвестиции «нереальные». Просто научная классификация по объектам помещения средств подразделяет вклады на реальные и финансовые . Финансовые – это инвестиции в ценные бумаги с целью их последующей реализации.

– вложения денежных средств в активы, напрямую связанные с производством товаров и услуг для последующего извлечения прибыли. Реальные вклады направлены на умножение основных фондов компании, а также на их реорганизацию, реструктуризацию и модернизацию.

Типичный пример

Компания «Русская картошка», выпускающая чипсы, желает увеличить объём производства основной продукции. Для этой цели фирма закупает в Германии оборудование нового поколения, которое увеличит ежегодное количество единиц товара в 5-10 раз.

Это прямая (она же реальная) инвестиция в производство, которая – при условии грамотного маркетингового плана и наличии рыночных перспектив – гарантирует компании увеличение прибылей.

Реальными инвестициями занимаются предприятия крупного, среднего, иногда мелкого бизнеса, государственные организации, реже инвестиционные фонды. Частные инвесторы почти не делают таких вложений. Не потому что не хотят – просто объём инвестиций слишком велик для одного человека.

Реальные вложения предполагают операции с миллионными и миллиардными оборотами, направленные на извлечение соответствующих прибылей в долгосрочной перспективе.

Есть множество форм реальных инвестиций:

- покупка целостных имущественных комплексов – фабрик, заводов, цехов, сельскохозяйственных ферм;

- строительство новых объектов;

- открытие филиалов, региональных отделений, дочерних компаний;

- реконструкция с целью кардинального преобразования производства на основе инновационных технологических разработок;

- модернизация действующего предприятия – радикальное обновление производственных активов предприятия;

- инвестиции в нематериальные активы – перспективные стартапы, новые бренды, изобретения и патенты;

- приобретение нового бизнеса;

- покупка месторождений для добычи природных ископаемых;

- вложения в научные разработки и исследования.

Поскольку инвестиции всегда связаны с риском, вложения средств возможны только после всестороннего изучения и учёта всех факторов, которые могут повлиять на будущие прибыли.

Чем реальные инвестиции отличаются от финансовых

В сравнении с финансовыми инвестициями реальные по определению имеют более высокую доходность и стойкость рыночным колебаниям. Акции и облигации приносят при хорошем раскладе 15-25% прибыли в год, а реальные производственные объекты окупаются на 100% или даже больше.

Стало быть, и риски таких вложений ниже – поскольку деньги вкладываются в основном в материальные инструменты. То же оборудование или объекты строительства всегда можно продать. Однако в сравнении с ценными бумагами ликвидность таких объектов будет, конечно, ниже.

Ещё одно отличие прямых вложений от финансовых в том, что первые – это реальные вложения в экономику страны, создающие валовый продукт. В конечном счете такие инвестиции ведут к улучшению благосостояния населения, увеличению числа рабочих мест и прочим положительным эффектам.

По этой причине государство способствует реальным инвестициям и всячески приветствует их. Реальный инвестор – это хозяин, который пришёл надолго: работать и развивать производство. Финансовый инвестор – это, по сути, биржевой спекулянт, который зарабатывает на колебаниях рынка ценных бумаг. Финансовые инвестиции ничего не производят и не несут прямой пользы для экономики.

Генри Форд говорил: «Старики всегда советуют быть экономнее и копить деньги. Что касается меня, то я до 40 лет не сэкономил ни цента, вкладывая все свободные средства в развитие своего бизнеса».

Из каких источников можно финансировать реальные инвестиции – 3 главных источника

Где брать денег на все эти экономически целесообразные и, безусловно, нужные и полезные вещи?

Есть 3 вида источников инвестирования.

1) Собственные средства

Оборотные финансы компании формируются за счёт прибыли и амортизации основных активов. Те деньги, которые не идут на зарплату сотрудникам, налоговые отчисления, обслуживание производства и прочие насущные нужды, вкладываются в развитие и рост производства.

Таков экономический закон. Свободные деньги должны создавать другие деньги. Это как в физике – тело, пока оно движется, не может упасть.

2) Заемные источники

Не хватает своих средств – привлекаются кредиты. Банки охотно дают предприятиям крупные ссуды на расширение и модернизацию существующего бизнеса.

И если к стартапам и начинающим предпринимателям у финансовых учреждений отношение, скорее, настороженное, чем доброжелательное, то действующим предприятиям кредитные организации почти всегда дают зелёный свет.

3. Как управлять реальными инвестициями – 7 основных этапов

Управление реальными инвестициями – это наука в сочетании с опытом, трезвым расчетом, прогнозированием и интуицией бизнесмена. Решения вкладывать активы компании редко принимаются руководителем компании единолично, даже если он Генри Форд.

Для привлечения средств нужно обосновать необходимость инвестирования, разработать поэтапный план, вести постоянный мониторинг проекта.

Этап 1. Анализ финансирования

Оценка инвестиционного начинания предполагает предварительное изучение конъюнктуры рынка и других экономических параметров. Нельзя, к примеру, приступать к выпуску новой категории товара, не изучив рынок спроса на него.

Пример

Строительная фирма в разгар экономического кризиса решает заняться расширением производства и открывает новые подразделения в нескольких городах средней полосы России. Предприятие строит квартиры улучшенной планировки и соответствующей стоимости.

Между тем возведённые объекты никто не торопится приобретать по причине снижения финансовых ресурсов у среднестатистических покупателей. Инвестиции «зависают» на неопределённое время, когда они окупятся, никому не известно.

Этап 2. Определение форм финансирования

Каждый участник рынка самостоятельно определяет инструменты и формы инвестирования. Для крупных производственных объектов основные направления – расширение и строительство новых объектов.

Для предприятий, которые занимают локальную нишу бизнеса, наиболее оптимальный вариант – модернизация и/или автоматизация производства с целью снижения затрат.

Этап 3. Уточнение полного объема реальных инвестиций

Деньги, как известно, любят счёт. Инвестиции – особенно. На всех солидных предприятиях есть финансовые отделы, которые занимаются экономическими расчетами.

Если такого отдела в компании нет – стоит пригласить сторонних консультантов из авторитетной консалтинговой фирмы. О том, что такое , на нашем сайте есть подробная статья.

Этап 4. Выбор конкретных инвестиционных проектов

Проекты инвестирования выбирают в зависимости от целей вложений и специфики деятельности компании. У каждого направления – своя экономическая целесообразность, свои сроки реализации и окупаемости.

Инвестиционный проект – не абстракция.

Это документ, в котором обязательно указываются следующие показатели:

- цель и сроки инвестирования;

- основная идея проекта;

- параметры;

- объём ресурсов, необходимых для реализации;

- расчет показателей эффективности.

Разработку проекта поручают людям с опытом и соответствующим образованием.

Этап 5. Оценка эффективности проектов

Оценить эффективность помогут методические рекомендации и расчетные технологии, которыми оперируют профессиональные специалисты.

Учитываются инвестиционные затраты и ресурсы, необходимые для их реализации, а также суммы и сроки планируемой прибыли. На их основе выводится показатель эффективности.

Этап 6. Формирование программы реальных инвестиций

Дальнейшая стадия – разработка конкретной программы реальных инвестиций. Необходимо составить пошаговый алгоритм реализации инвестиционного проекта и оценить затраты на каждом этапе.

Этап 7. Контроль реализации инвестиционной программы

Грамотный мониторинг инвестиционной программы – основа успеха. Реальные инвестиции, в отличие от финансовых, требуют от инвестора прямого участия в процессе. Это уже не пассивный доход, а вполне активный.

Чтобы управлять проектом, нужно время. Ответственному лицу придётся вести переговоры, контролировать реализацию проекта на местах, следить, чтобы деньги не разворовали. Скучно не будет – это не банковские вклады и не вложения в акции.

Кроме того, в процессе выполнения инвестиционных задач необходимо управлять работой персонала – ведь новое оборудование и новые объекты будут монтировать люди, а не механизмы.

4. Профессиональная помощь в реальном инвестировании – обзор ТОП-3 компаний по предоставлению услуг

Если руководству компании не под силу управлять инвестиционными проектами самостоятельно, они могут делегировать задачу профессиональным исполнителям.

Есть фирмы, которые помогут распорядиться свободными средствами грамотно и с гарантированной прибылью.

В нашем экспертном обзоре представлены наиболее компетентные фирмы инвестиционного профиля. Эти компании работают с частными и корпоративными вкладчиками и в обязательном порядке страхуют вклады клиентов.

1) Инвест Проект

Финансовый аналитический центр «Инвест Проект» работает на рынке инвестиций с 2010 года. За это время компания смогла добиться статуса ведущего в России учреждения в сфере финансов и кредитования. Доходность по ключевым инвестициям проекта – до 70% годовых. Минимальная сумма вложений – 50 000 рублей. Это значит, что воспользоваться услугами компании могут индивидуальные предприниматели и физические лица с небольшим объёмом первоначального капитала.

Проценты с доходов начисляются ежемесячно. Основные направления инвестирования – строительство, транспорт, сельское хозяйство, туристические и торговые услуги. Сотрудники компании помогут клиентам сформировать инвестиционный портфель и посодействуют с получением кредита.

2) FMC

Компания специализируется на финансовых инвестициях. Сфера деятельности фирмы – консультирование и реальная помощь гражданам и юридическим лицам по вопросам выгодных денежных вложений. Клиенты компании FMC всегда в курсе, на чём можно заработать прямо сейчас. Полученные от доходы успешно продвигаются дальше – помещаются в реальные инструменты - производство, расширение бизнеса.

Основная сфера интересов фирмы – прямые инвестиции в недвижимость. E3 Investment – профессиональный оператор инвестиций в строительство и готовые объекты для новичков и опытных вкладчиков. За 7 лет работы компания уже помогла заработать своим клиентам более 150 млн рублей.

Каждый актив защищён тремя видами страхования. Пользователям доступны бесплатные консультации по вопросам максимально прибыльного и безопасного вложения финансовых активов.

5. Какие бывают риски реальных инвестиционных проектов – обзор основных рисков

Реальные вложения сопряжены со множеством рисков, которые нельзя не учитывать на стадии разработки инвестиционного плана.

Зная основные риски, вы сможете их контролировать.

1) Финансовый риск

Этот вид связан с дефицитом инвестиционных ресурсов, нужных для воплощения проекта в реальность, несвоевременным поступлением денег из заемных источников, возросшими затратами на стадии реализации.

Как избежать: рассчитывать объём инвестиций с точностью до рубля.

Опытные инвесторы знают, что деньги, лежащие в "трехлитровой банке" на полке или под матрасом - это самый невыгодный способ "вложения". Купюры и монеты должны находиться в постоянном движении, преумножаться и работать на своего владельца. Конечно, существуют риски, что инвестиционный проект провалится, но если подходить к вопросу вложений грамотно и осторожно, то всегда можно свести эти вероятности к минимуму. Какие виды инвестиций бывают? Начинающие инвесторы должны знать основные аспекты грамотного распределения капитала.

Инвестиции - основные понятия

Суть инвестиций заключается во вложении капитала (материальной или нематериальной формы) в различные инвестиционные проекты, ценные бумаги, фонды, чтобы получить прибыль в дальнейшем. Очень часто некоторые виды инвестиций сравнивают со спекуляцией, однако, это два разных понятия. Ведь спекулятивные проекты предполагают вложения денег на срок до одного года (чаще всего на месяц-два). Все вложения на срок больше года - это уже инвестиции. Но бывают типы капиталовложений, которые попадают под эти два определения, как, например, операции на фондовых биржах. Они в основном носят краткосрочный характер, но их не называют спекуляцией.

Реальные инвестиции

Этот вид капиталовложения отличается от других тем, что здесь деньги вкладываются в реальные вещи: предприятия, приватизируемые объекты, недвижимость. Существуют несколько видов реальных инвестиций:

- Материальные - создание предприятий, или товарооборот.

- Нематериальные - когда , раскрутку бренда или торговой марки, исследования рынка, рекламу, оформление торгового зала и прочее.

Как определить выгодность вложений? Можно использовать метод динамического характера для оценки эффективности вложений: определение индекса окупаемости вложения, внутренней нормы прибыли или использование метода чистой приведенной стоимости. Чаще всего используют метод сравнения, когда актуальный проект сравнивают с подобным и определяют норму прибыли. Если она оказывается высокой, то и инвестиции считаются эффективными.

Стоит заметить, что такие инвестиции считаются рисковыми, поэтому требуют профессионального управления. Прежде чем решиться на вложения, например, в конкретное производство, рекомендуется получить возможность влиять на управление компанией, а лучше всего владеть основным пакетом акций. Известны случаи, когда взгляды на способы распределения инвестиционных средств у руководства компании и инвестора не совпадали. В результате возникали конфликтные ситуации. Грамотное управление реальными инвестициями предполагает проведение постоянного анализа рынка, поиск консенсуса между заинтересованными сторонами, прогнозирование результатов деятельности.

Особенности реальных инвестиций

В отличие от национальной валюты, курс которой может прыгать вверх-вниз, объекты реального инвестирования редко обесцениваются. Например, инвестор купил квартиру, чтобы сдавать ее в аренду, и она только растет в цене на фоне общей инфляции. Уровень доходности таких вложений довольно высок. Это не фиксированный процент в банке, как в случае с депозитом, а возможность заработать намного больше. Ведь занимаясь расширением производства, модернизацией, повышением квалификации персонала, можно получать больше качественной продукции, а значит - и больше денег.

Но существуют и определенные риски этого вида капиталовложений:

- Технический прогресс влияет на быструю потерю актуальности того или иного оборудования. Реальные объекты требуют постоянного вложения средств. Инвестор занимается внедрением новых технологий, а конкурент уже приобрел что-то еще более высокотехнологичное.

- Некоторые объекты реальных инвестиций имеют низкую ликвидность. Например, закупленное сырье быстро пришло в негодность или оборудование устарело.

В последнем случае финансовые инструменты выглядят более привлекательно. Их можно легко продать на любой бирже. Но именно , действовать более широко и эффективно.

Реальные инвестиции для физических лиц

Эти виды инвестирования не требуют оформления большого количества бумаг (за исключением вложения в открытие собственной фирмы):

- Покупка квартиры, дома или другого помещения для дальнейшей сдачи в аренду. Очень в строящемся доме и последующую его продажу после сдачи дома в эксплуатацию по значительно большей цене.

- Приобретение различной техники, чтобы сдавать ее в аренду или перепродать по более выгодной цене.

- Покупка антиквариата, который со временем только растет в цене.

- Открытие собственной компании.

Все эти виды реальных инвестиций используют и юридические лица, но список их возможностей более обширный. В него входит также модернизация производства, реконструкция зданий, строительство новых объектов и оборудование инфраструктуры.

Финансовые инвестиции

Этот вид вложений считается наиболее популярным и широко распространенным. В этом случае вкладчик использует различные инвестиционные инструменты с целью получения прибыли. Кроме этого подобный способ использоваться и для диверсификации рисков, получения контроля над компанией-эмитентом, сохранения капитала. Основные качества финансовых инвестиций:

- доступность для всех видов инвесторов;

- обращение на рынке "вторички";

- доступна портфельная форма вложения;

- волатильность высокого уровня;

- уровень доходности потенциально высокий;

- процесс регулируется на законодательном уровне.

Конечно же, существуют риски снижения доходности и потери капитала инвестиционного характера, но это присуще любым видам вложений.

Как распределяется структура финансовых инвестиций по рынкам:

- Валютный - подразумевает торговлю на FOREX, покупку опционов для дальнейшего приобретения валюты и т.д.

- Кредитный - государственного или корпоративного типа, облигаций и прочих долговых бумаг.

- Фондовый - купля/продажа акций различных корпораций и предприятий.

Какие виды финансовых инвестиций бывают? Акции считаются наиболее высокодоходным, но и рисковым инструментом. Облигации обычно подкреплены государством и являются менее рисковыми, но и менее доходными. Паевые инвестиционные фонды считаются чем-то средним между двумя предыдущими инвестиционными инструментами, ведь в этом случае деньгами вкладчиков управляют профессионалы, что снижает риски потерь. К финансовому виду инвестирования также относятся вложения в , фьючерсы, опционы, форварды, депозитарные расписки.

Как оцениваются финансовые инвестиции:

- Проводится анализ (эти действия лучше поручить специалистам) с учетом внешних и внутренних данных. Изучается экономика и состояние конкретного финансового сектора, прогноз по курсу валют и акций, анализируется отчетность управленческого и финансового характера.

- Определение эффективности финансовых инвестиций. Оптимальными и удачными считаются вложения, которые позволяют средствам стабильно увеличиваться. Экономическая оценка эффективности включает такие методы: вычисление периода окупаемости, внутренней и расчетной нормы прибыли, определение чистой стоимости и оценка рентабельности вложения.

Если взять во внимание все полученные результаты, то можно подобрать наиболее подходящий финансовый инвестиционный инструмент.

Стоит заметить, что кроме принесения прибыли, такой вид инвестирования позволяет компаниям усиливать своей влияние на актуальный сегмент рынка. Экономисты рекомендуют формировать инвестиционный портфель из разного вида финансовых вложений. Это могут быть, например, покупки акций, депозиты и валюта. Если банк разорится, то останутся еще акции и валюта.

Интеллектуальные инвестиции

Этот вид вложений подразумевает . Интеллектуальная собственность может быть частной или коллективной. Объекты для вложений:

- авторские патенты;

- собственность информационного характера (знания, опыт, полезные идеи);

- собственность лицензионного характера (право пользоваться товарами и услугами, закрепленными лицензией);

- покупка продукции научно-технического направления (информационные ПО, ноу-хау).

Объекты интеллектуальных инвестиций могут быть технологическими, техническими или художественными. К последним, например, относится ранее не использованное дизайнерское решение по торговому знаку или логотипу. К техническим - усовершенствование оборудования, механизмов и приборов. Покупка инновационного программного обеспечения также является способом вложения денег.

Такой вид инвестирования сегодня считается перспективным, но и он таит немало рисков. Ведь никто не даст гарантию, что приобретенная технология, например, будет успешна в производстве. Однако стремительное развитие рынка просто вынуждает искать новые проекты и способы совершенствования бизнеса, поэтому инвестиции в интеллектуальную собственность очень актуальны. Создание специальных бирж, которые торгуют ip-активами, только подтверждает этот факт. Интеллектуальные инвестиции способны осуществить "прорыв" в производственной сфере при средних финансовых вливаниях. Подобные вложения благотворно влияют на всю экономику страны в целом.

Оценить эффективность такого вида инвестиций очень сложно, ведь даже опытные эксперты не способны предугадать успешность того или иного интеллектуального проекта. Но инвесторы с определенной долей авантюризма все же рискуют и в большинстве случаев остаются в выигрыше.

Разделение инвестиций по риску и доходности

Консервативный тип портфельных вложений предполагает и государственные акции. Здесь ждать особых доходов не приходится, однако и риски сведены к минимуму. Диверсифицированные вложения основаны на разделении степени риска между разными финансовыми инвестиционными инструментами, где высокая доходность одних подстрахована надежностью других. Рентабельность такого портфеля равна среднерыночному показателю.

Консервативный подход присущ инвесторам, которые не любят риски. Умеренная стратегия инвестирования предполагает использование равной доли безрисковых и высокодоходных "опасных" инвестиций с высокой ликвидностью. Агрессивный способ управления инвестиционным портфелем преследует цель получить как можно больше доходов. Но в этом случае риски очень высоки, ведь портфель формируется из акций "зеленых" компаний, которые еще не наработали авторитет на рынке, но стремительно развиваются, а также из новых стартапов.

Какие виды инвестиций сегодня наиболее популярны в России

- Банковский депозит. Этот способ вложения более привычный, но и не сильно доходный. Риски тут очень низкие, ведь вклады застрахованы, и если банк рухнет, то вкладчики получат компенсацию.

- Недвижимость. Только в Москве за последние два года цены на квартиры, дома или коммерческие помещения выросли на 30%. Но отсутствие диверсификации, затраты на содержание недвижимого объекта в надлежащем состоянии и низкая ликвидность являются существенными минусами такого вида инвестирования.

- . Управление трейдеров распоряжается деньгами инвестора и делит прибыль, согласно договоренности. Годовая доходность таких вложений достигает 50%, а в некоторых случаях и все 100%. Рекомендуется вкладывать деньги в несколько счетов сразу, чтобы распределить риски.

- Вложения в ETF. Хотя этот рынок в нашей стране еще не очень развит, но он считается перспективным. Низкая стоимость ETF (3-5 тысяч рублей), возможность валютной диверсификации и высокая ликвидность таких вложений делает их очень выгодными сегодня. Покупка ETF предполагает инвестирование сразу же в несколько компаний или в зарубежные организации, что снижает риски.

- считаются низкорисковыми, но требуют издержек в виде комиссий для управляющих. Однако сравнительно высокие дивиденды компенсируют этот недостаток.

- Облигации. Это классический инструмент инвестирования, который популярен уже не одно десятилетие. Высокую доходность здесь могут обеспечить долгосрочные ценные бумаги.

- . Хотя подобные вложения приравниваются к восседанию на бочке с порохом, но это очень быстрый способ заработать. За год вполне можно удвоить или даже утроить свой капитал. Эксперты не рекомендуют ограничиваться только одним хайпом, а рассредоточить деньги по нескольким перспективным проектам.

Современные люди активно инвестируют в фондовый рынок, который позволяет действовать сразу в нескольких направлениях, и традиционно в золото. Такой вид инвестиций, как покупка криптовалюты, стал очень популярным буквально в последнее время. Бешеные вокруг него. Прогнозы на этот счет очень разные - одни уверены, что будущее за такого вида деньгами, и что криптовалюта будет только дорожать, а другие утверждают, что это очередной пузырь, который в ближайшее время лопнет.

Какие риски присущи разным видам инвестиций

Риски - это вероятность потерять свой капитал из-за конкретных событий или по объективным причинам. Они бывают нескольких видов: рыночные, наступающие по независим от инвестора причинам (реформы, кризис, законодательные изменения), и нерыночные, которые возникают в рамках одной компании или организации (недочеты в бизнес-плане, форс-мажор).

Разновидности рыночных рисков:

- Инфляция. Благодаря ей растут ставки по кредитам, обесцениваются средства граждан, цены увеличиваются. Инфляция влияет на всех игроков рынка, снижая реальные доходы. В результате срок окупаемости инвестиционных проектов вырастает, а практически вся прибыль "съедается" увеличением обращения бумажных денег в стране.

- Политические риски. Любое мало-мальски влиятельное событие на политическом поле может "аукнуться" инвесторам. Принятие различных нормативных актов и законодательных правок косвенно влияет на некоторые виды инвестиций.

- Экономические нюансы. Повышаются налоговые ставки, растет ключевая ставка ЦБ, растут проценты по кредитам. Такие аспекты не могут не влиять на инвестиции. Расходы вкладчиков увеличиваются, прибыль снижается вместе с увеличением сроков окупаемости проекта.

Также существуют и валютные риски, когда колебание курса, влияет на привлекательность проектов для инвесторов. Поэтому рекомендуется вкладывать сразу в несколько видов валют. К нерыночным рискам относятся кредитные, личные, ликвидные, нишевые и управленческие риски.

Начинающему инвестору все-таки стоит довериться профильным специалистам при подборе оптимального способа и вида инвестирования. Эксперты помогут в выборе стратегии, подскажут, где можно хорошо заработать, а какие проекты лучше обойти стороной.

Конечно, можно обойтись и без посторонней помощи, если речь идет о небольших суммах вкладов. Но если занятия инвестированием будут основным источником дохода, тогда рисковать не стоит.

Финансовые консультанты или управляющие в ПИФах помогут "сделать" неплохие деньги. Однако наличие экономических знаний не помешает, так что необходимо подписываться на тематические рассылки, следить за рынком, отлавливать последние инвестиционные тенденции и вкладывать без сожалений. Ведь кто не рискует, тот не может быть инвестором!

Похожие записи

Инвести́ции - долгосрочные вложения капитала с целью получения прибыли

В коммерческой практике принято различать следующие виды инвестиций:

Инвестиции в физические активы;

Инвестиции в денежные активы;

Инвестиции в нематериальные активы.

Под физическими активами понимаются производственные здания и сооружения, а также любые виды машин и оборудования со сроком службы более года. Под денежными активами понимаются права на получение денежных сумм от физических и юридических лиц (например, депозитов в банке, акций, облигаций и т.п.). Под нематериальными активами понимаются ценности, приобретаемые фирмой в результате приобретения лицензий, разработки торговых знаков, проведения программ повышения квалификации персонала и т.п.

Инвестиции в ценные бумаги (ЦБ) принято называть портфельными инвестициями, а инвестиции в физические активы, в землю и во все то, что жестко привязано к ней, называют инвестициями в реальные активы. Оба типа инвестиций имеют большое значение в экономике, поскольку именно они обеспечивают механизм, необходимый для роста и развития экономики страны

2. Какие инвестиции наиболее защищены от последствия инфляционного роста.

3. Реальным инвестициям относятся следующие вложения средств (перечислите):

Реальные инвестиции – это вложения в отрасли экономики и виды экономической деятельности, приносящие приращение реального капитала, т.е. увеличение средств производства, материально-вещественных ценностей.

К реальным инвестициям относятся следующие вложения:

В материально-производственные запасы;

Вложения в основной капитал;

Также к реальным инвестициям относятся и вложения в нематериальные активы.

Вложения в основной капитал в свою очередь включают инвестиции и капитальные вложения в недвижимость. Осуществляются капитальные вложения в форме вложения материально-технических и финансовых ресурсов в воспроизводство и создание главных фондов путем нового строительства, реконструкции, технического перевооружения, расширения, а еще поддержания мощностей уже действующего производства.

Под недвижимостью подразумевается (в соответствии с принятой классификацией) земля, а еще все то, что находится под и над поверхностью земли, включая те объекты, которые присоединены к ней, вне зависимости от того, имеют они природное происхождение или же созданы человеческими руками.

4. Перечислите источники собственного финансирования проектов.

Основными источниками собственного финансирования

являются:

– амортизационные отчисления;

– прибыль, остающаяся в распоряжении предприятия.

Амортизационные отчисления - самые мощные источники инвестирования. Начисление амортизации осуществляется для возмещения затрат на приобретение основных фондов. Соответственно амортизация предназначена для инвестирования их замещения.

Эффективность использования амортизационных отчислений в качестве источника финансирования простого воспроизводства основных фондов можно проверить путем определения величины чистых инвестиций как разницы между объемом валовых инвестиций предприятия и суммой амортизационных отчислений за определенный период.

Прибыль - главная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. Ее величина выступает как часть денежной выручки, составляющая разницу между реализационной ценой продукции (работ, услуг) и ее полной себестоимостью.