До сих пор мы рассматривали только тот случай, когда дивиденды учредителям выплачивались деньгами, хотя законодательство не запрещает расплатиться с учредителями любым другим имуществом. Правда, на это необходимо согласие самих учредителей.

Однако эта форма выплаты дивидендов особой популярностью не пользуется. Причина проста: при таком способе погашения задолженности общество теряет средства на дополнительной уплате налогов, а это, в свою очередь, может больно ударить по самим же учредителям.

Рассмотрим, например, случай, когда дивиденды, причитающиеся учредителю, погашаются основным средством, принадлежащим фирме.

Во-первых, в соответствии с пунктом 7 ПБУ 9/99 "Доходы организации", поступления от выбытия основных средств признаются операционным доходом. Таким образом, в бухгалтерском учете передача основного средства учредителю в счет причитающегося ему дохода отражается проводкой:

Дебет 75 (70) Кредит 91.

Данная проводка делается на сумму погашаемой задолженности по выплате дохода.

Для учета выбытия имущества к счету 01 "Основные средства" желательно открыть субсчет "Выбытие основных средств". В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит - сумма накопленной по нему амортизации. После оформления выбытия имущества остаточная стоимость основного средства списывается с указанного субсчета в дебет счета 91.

Во-вторых, в целях налогообложения передача основного средства в счет выплаты дохода учредителю является реализацией на основании пункта 1 статьи 39 НК РФ. Из этого следует, что такая передача облагается НДС (посмотрите пп. 1 п. 1 ст. 146 НК РФ).

В-третьих, для целей исчисления налога на прибыль выручка от передачи основного средства учитывается в составе доходов от реализации на основании пункта 1 статьи 249 НК РФ. Полученный фирмой "доход" уменьшается на остаточную стоимость амортизируемого имущества. Это прописано в подпункте 1 пункта 1 статьи 268 НК РФ.

И все эти налоги отнюдь не освобождают общество от необходимости удержать еще и НДФЛ с суммы начисленных и выплаченных учредителю дивидендов. Нетрудно понять, что выплата дивидендов имуществом принесет обществу дополнительные расходы в виде НДС и налога на прибыль.

5.4.3. Выплата дивидендов в обществе, применяющем "упрощенку"

Глава 26.2 НК РФ об упрощенной системе налогообложения не ограничивает право общества, применяющего эту систему, распределять чистую прибыль между учредителями. И в пункте 5 статьи 346.11 НК РФ указано, что "упрощенцы" не освобождаются от исполнения обязанностей налоговых агентов, предусмотренных в НК РФ.

Если исходить из определения, данного в пункте 1 статьи 43 НК РФ, то выплаты из чистой прибыли учредителям общества, применяющего УСН, распределенные пропорционально долям учредителей, являются дивидендом. Таким образом, общество будет обязано удержать с доходов учредителей - физических лиц НДФЛ по ставке 9%.

В принципе, от порядка, который должны соблюдать все другие фирмы, выплачивающие своим владельцам дивиденды, это ничем не отличается. Кроме одной важной тонкости.

Как известно, организации, применяющие "упрощенку", освобождены от ведения бухгалтерского учета, за исключением учета основных средств и нематериальных активов.

Это предусмотрено в пункте 3 статьи 4 Закона "О бухгалтерском учете".

Ведение бухгалтерского учета "упрощенцам" заменяет налоговый учет показателей их деятельности, который ведется при помощи Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. Она утверждена приказом МНС России от 28 октября 2002 года N БГ-3-22/606.

Однако если фирма на УСН собирается выплачивать дивиденды, то от параллельного ведения бухгалтерского учета и составления бухгалтерской отчетности ей не отвертеться. Как считает Минфин России, законодательством установлено, что дивиденды выплачиваются из чистой прибыли, а чистая прибыль может быть посчитана только на основании бухгалтерской отчетности.

Данная позиция отражена в письмах Минфина России от 11 марта 2004 года N 04-02-05/3/19 и от 22 июля 2004 года N 03-03-05/1/85. Вывод из данных писем, сделанный в отношении акционерных обществ, в полной мере распространяется и на общества с ограниченной ответственностью.

УМНС России по г. Москве в письме от 8 октября 2004 года N 21-09/64877 добавляет, что при применении "упрощенки" чистая прибыль должна определяться налогоплательщиком аналогично порядку, предусмотренному в пункте 23 ПБУ 4/99 "Бухгалтерская отчетность организации", утвержденного приказом Минфина России от 6 июля 1999 года N 43н.

Но это не единственное доказательство необходимости вести бухгалтерский учет, для того чтобы иметь право начислить и выплатить дивиденды.

Вспомните те ограничения, при которых начислять и выплачивать дивиденды нельзя. Мы говорили о них ранее - они перечислены в пункте 1 статьи 29 Закона N 14-ФЗ. Так вот, одним из них является недопустимость принятия решения о распределении чистой прибыли в том случае, если на момент принятия этого решения стоимость чистых активов общества меньше его уставного капитала и резервного фонда (или станет меньше их размера в результате принятия такого решения).

Мы уже говорили, что для оценки стоимости чистых активов обществ с ограниченной ответственностью следует руководствоваться Порядком оценки стоимости чистых активов акционерных обществ, утвержденным приказом Минфина России и ФКЦБ России от 29 января 2003 года N 10н/03-6/пз.

В пункте 2 этого документа установлено, что для оценки стоимости чистых активов составляется расчет по данным бухгалтерской отчетности. Если посмотреть в приведенную в приложении к этому порядку таблицу, то станет ясно, что при расчете оценки стоимости чистых активов должны использоваться показатели бухгалтерского баланса, получение которых без данных бухгалтерского учета невозможно.

Таким образом, так как, по идее, основная цель учреждения фирмы - это получение от нее прибыли, которую можно распределить в виде дивидендов, то право не вести бухгалтерский учет, имеющееся у "упрощенцев", становится бессмысленным.

А можно ли получить от фирмы тот же доход, но другим путем? Можно. Давайте рассмотрим варианты.

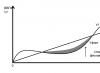

По итогам деятельности за отчетный период хозяйствующие субъекты производят выплату участникам (акционерам) дивидендов. Рассмотрим на примере обществ с ограниченной ответственностью и акционерных обществ вариант, при котором выплата дивидендов осуществляется в натуральной форме, в частности товаром.

Гражданско-правовые отношения

Для начала разберемся в правовых аспектах. Общество с ограниченной ответственностью (ООО) вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли, распределяемой между участниками, принимается общим собранием участников (п. 1 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью", далее - Закон N 14-ФЗ). При этом часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале, если иной порядок распределения прибыли между участниками общества не установлен уставом общества (п. 2 ст. 28 Закона N 14-ФЗ).

Срок и порядок выплаты части распределенной прибыли общества определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними (п. 3 ст. 28 Закона N 14-ФЗ).

Акционерное общество (АО) вправе по результатам первого квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев финансового года может быть принято в течение трех месяцев после окончания соответствующего периода (п. 1 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах", далее - Закон N 208-ФЗ).

Общество обязано выплатить объявленные по акциям каждой категории (типа) дивиденды, которые выплачиваются деньгами, а в случаях, предусмотренных уставом общества, - иным имуществом.

Источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской отчетности. Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества (п. 2 ст. 42 Закона N 208-ФЗ).

Решение о выплате (объявлении) дивидендов принимается общим собранием акционеров. Указанным решением должны быть определены размер дивидендов по акциям каждой категории (типа), форма их выплаты, порядок выплаты дивидендов в неденежной форме, дата, на которую определяются лица, имеющие право на получение дивидендов (п. 3 ст. 42 Закона N 208-ФЗ).

Размер дивидендов не может быть больше рекомендованного советом директоров (наблюдательным советом) общества (п. 4 ст. 42 Закона N 208-ФЗ).

Как видите, и ООО, и АО не запрещают выплату дивидендов товаром.

Налог на добавленную стоимость

Теперь обратимся к особенностям учета и налогообложения описанной хозяйственной операции. По мнению налоговых органов, передача товара в счет выплаты дивидендов участнику (акционеру) признается реализацией и подлежит обложению НДС у передающей стороны (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ). При этом налоговая база определяется как стоимость передаваемых товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) без включения в них суммы НДС (п. 1 ст. 154 НК РФ). Об этом они говорили, в частности, в Письмах ФНС России от 15.05.2014 N ГД-4-3/9367@, УФНС России по г. Москве от 05.02.2008 N 19-11/010126 и пр.

К сведению. Существует и другая точка зрения, согласно которой в НК РФ прямо перечислены следующие объекты налогообложения, - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога (п. 1 ст. 38 НК РФ).

В соответствии с п. 1 ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Таким образом, при выплате дивидендов, в том числе товаром, возникает объект налогообложения, в связи с чем общество удерживает с получателей НДФЛ либо налог на прибыль организаций (ст. ст. 214, 275 НК РФ).

А выплата дивидендов не является ни реализацией, ни безвозмездной передачей имущества участнику (акционеру). Поэтому объекта обложения НДС не возникает.

Это мнение базируется, например, на Постановлениях ФАС Уральского округа от 23.05.2011 N Ф09-1246/11-С2, от 03.10.2006 N Ф09-8779/06-С2.

Если общество готово отстаивать свою позицию в суде, оно может применить описанный подход. При этом обращаем внимание, что приведенные выше Постановления являются единичными, более того, они принадлежат одному и тому же арбитражному суду. В связи с этим до формирования обширной судебной практики настоятельно рекомендуем осторожно относиться к выводам суда данного округа.

Исходя из требований п. 1 ст. 154 НК РФ обществу, производящему выплату дивидендов, необходимо оценить своих участников (акционеров) на предмет взаимозависимости.

Если участник (акционер) и общество не признаются взаимозависимыми лицами согласно п. 2 ст. 105.1 НК РФ, в описываемом случае налоговой базой по НДС является сумма начисленных участнику (акционеру) дивидендов (абз. 3 п. 1 ст. 105.3 НК РФ).

Если же они взаимозависимы, в соответствии с п. 3 ст. 105.3 НК РФ налоговики могут доказать, что примененная сторонами цена сделки не является рыночной. В результате чего согласно п. 5 той же статьи налоговая база по НДС может быть скорректирована в большую сторону.

При этом передающая сторона вправе самостоятельно применить для целей обложения НДС цену, отличающуюся от цены, примененной в описываемой сделке, если фактически примененная цена не соответствует рыночной (абз. 2 п. 3 ст. 105.3 НК РФ).

Также общество имеет право самостоятельно произвести корректировку налоговой базы и суммы НДС по истечении соответствующего календарного года в соответствии с п. 6 ст. 105.3 НК РФ.

Налог на доходы физических лиц

Если получателями дивидендов являются физические лица, указанные дивиденды признаются их доходом в целях исчисления НДФЛ (п. 1 ст. 43, пп. 1 п. 1 ст. 208, п. 1 ст. 209 НК РФ). Российская организация, являющаяся источником такого дохода, соответственно, признается налоговым агентом по НДФЛ (абз. 2 п. 1 ст. 226, п. 3 ст. 275 НК РФ). При этом сумма НДФЛ определяется ею отдельно по каждому налогоплательщику (физическому лицу) применительно к каждой выплате указанного дохода (п. 3 ст. 214 НК РФ).

Общество исчисляет НДФЛ с суммы дивидендов, определяемой по формуле, приведенной в п. 5 ст. 275 НК РФ.

Налоговая ставка НДФЛ по доходам в виде дивидендов установлена в размере 13% для физических лиц - резидентов РФ и в размере 15% - для физических лиц, не являющихся резидентами РФ (п. п. 1, 3 ст. 224 НК РФ).

В рассматриваемой ситуации доходы, подлежащие обложению НДФЛ у налогового агента, выплачиваются физическим лицам товаром, т.е. в натуральной форме. Если в данном налоговом периоде денежных выплат этим физическим лицам не производилось, налоговый агент не имеет возможности удержать у налогоплательщиков исчисленные суммы налога. В этом случае общество обязано не позднее одного месяца с даты окончания налогового периода письменно сообщить налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (п. 5 ст. 226 НК РФ).

Страховые взносы

Выплата дивидендов участникам (акционерам) вне зависимости от ее формы страховыми взносами и взносами на травматизм не облагается.

Напомним, что объектом обложения страховыми взносами для организаций, производящих выплаты и иные вознаграждения физическим лицам, признаются, в частности, выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг (ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования").

Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных, в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы (п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Налог на прибыль организаций

Сумма начисленных участникам (акционерам) дивидендов в состав расходов общества в целях налогообложения прибыли не включается на основании п. 1 ст. 270 НК РФ.

Как было указано выше, согласно п. 1 ст. 39 НК РФ передача товара в счет выплаты начисленных дивидендов признается реализацией. Таким образом, обществу следует включить в состав доходов в целях налогообложения прибыли выручку от реализации товара в сумме выплачиваемых посредством передачи такого товара дивидендов за вычетом суммы НДС, предъявленной при передаче товара (пп. 1 п. 1 ст. 248, п. 1 ст. 249, абз. 3 п. 1 ст. 105.3, п. 3 ст. 271 НК РФ).

При этом общество вправе уменьшить полученный доход на стоимость приобретения реализованного товара и расходов, связанных с такой реализацией (п. 1 ст. 268 НК РФ).

Так же как в случае с НДС, если участник (акционер) и общество взаимозависимы и налоговые органы смогут это доказать, налоговая база как по НДС, так и по налогу на прибыль организаций может быть скорректирована в большую сторону.

Однако имейте в виду, что на основании абз. 2 п. 3 ст. 105.3 НК РФ общество вправе самостоятельно применить для целей налогообложения прибыли цену, отличающуюся от цены, примененной в описываемой сделке, если фактически примененная цена не соответствует рыночной.

Также оно может самостоятельно произвести корректировку налоговой базы и суммы налога на прибыль организаций по истечении соответствующего календарного года в соответствии с п. 6 ст. 105.3 НК РФ.

Приведенная позиция в части обложения передачи товаров в счет выплаты дивидендов налогом на прибыль организаций совпадает с мнением Минфина России, изложенным, в частности, в Письмах от 26.03.2010 N 03-03-06/1/198 и от 17.12.2009 N 03-11-09/405.

В соответствии с п. 3 ст. 275 НК РФ российская организация, являющаяся источником дохода в виде дивидендов, признается налоговым агентом по налогу на прибыль организаций. Сумма налога определяется отдельно по каждому участнику (акционеру) применительно к каждой выплате дивидендов по установленным п. 3 ст. 284 НК РФ налоговым ставкам (п. 4 ст. 275 НК РФ) и исчисляется в отношении участников (акционеров) - резидентов РФ по формуле, приведенной в п. 5 ст. 275 НК РФ.

Бухгалтерский учет и документальное оформление

Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н (далее - Инструкция по применению Плана счетов), установлено, что направление части прибыли отчетного года на выплату доходов учредителям (участникам) организации по итогам утверждения годовой бухгалтерской отчетности отражается по дебету счета 84 "Нераспределенная прибыль (непокрытый убыток)" и кредиту счета 75 "Расчеты с учредителями". Аналогичная запись делается при выплате промежуточных доходов. Первичными документами здесь выступят решение общего собрания участников (акционеров) общества и бухгалтерская справка-расчет.

При передаче товара участнику (акционеру) в счет выплаты дивидендов обществом отражается реализация этого товара и признается доход по обычным видам деятельности в сумме начисленных дивидендов (п. п. 5, 6.3, 12 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н). При этом, как здесь и далее предусмотрено Инструкцией по применению Плана счетов, производится бухгалтерская запись по дебету счета 75 "Расчеты с учредителями" и кредиту счета 90 "Продажи", субсчет 90-1 "Выручка". В этом случае первичным документом будет товарная накладная.

Одновременно фактическая себестоимость передаваемого товара списывается в дебет счета 90 "Продажи", субсчет 90-2 "Себестоимость продаж", с кредита счета 41 "Товары" (с бухгалтерской справкой-расчетом в качестве первичного документа).

НДС с произведенной реализации отражается в учете по дебету счета 90 "Продажи", субсчет 90-3 "Налог на добавленную стоимость", и кредиту счета 68 "Расчеты по налогам и сборам", субсчет "Налог на добавленную стоимость".

Удержание НДФЛ и/или налога на прибыль с суммы начисленных участникам (акционерам) дивидендов отражается в бухгалтерском учете записью по дебету счета 75 "Расчеты с учредителями" и кредиту счета 68 "Расчеты по налогам и сборам", субсчета "Налог на доходы физических лиц", "Налог на прибыль организаций". Первичным документом тут будет регистр налогового учета.

Уплата удержанных налогов в бюджет оформляется проводкой:

Дебет 68 "Расчеты по налогам и сборам", субсчета "Налог на доходы физических лиц", "Налог на прибыль организаций", кредит 51 "Расчетные счета".

В отношении первичных учетных документов нужно напомнить, что в соответствии с ч. 4 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) их формы определяет руководитель общества.

Согласно Информации Минфина России N ПЗ-10/2012 для ведения бухгалтерского учета могут использоваться формы первичных учетных документов, разработанные обществом самостоятельно (с учетом требований к их обязательным реквизитам, установленных ч. 2 ст. 9 Закона N 402-ФЗ), а также иные рекомендованные формы, например содержащиеся в альбомах унифицированных форм первичной учетной документации.

Вместе с тем обязательными к применению продолжают оставаться формы первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы).

Наша фирма имела в собственности две квартиры 2013 году. За 2013 год у фирмы образовалась чистая прибыль. Протоколом собрания участников общества было решено выплатить дивиденды по результатам 2013 года. Выплаты произвести 2014 году не в денежной форме, а недвижимостью, принадлежащей фирме(квартирами). Мы работаем по УСН. Дохода мы не получили от продажи квартиры, т.к. выплатили дивиденды квартирой. В доходной части декларации по УСН за 2014 год она у нас не отразилась. Участники общества являются физические лица (один участник работает на фирме, а другой не работает на фирме) Мы заплатили за них НДФЛ и все. Ведь только если участники общества юридическое лицо, то надо платить налог на прибыль по УСН? Правильно ли мы сделали? Подскажите, как ответить налоговой инспекции по этой ситуации. Спасибо.

Нет, не правильно. Так как:

При налогообложении необходимо учесть доход от реализации объекта, который передали в оплату дивидендов. Дело в том, что при выплате дивидендов в натуральной форме происходят следующие операции:

Для целей расчета налогов выплату дивидендов в расходах не учитывают (п. 3 ст. 309, п. 2 ст. 275, п. 1 ст. 210, п. 2 ст. 214 НК РФ).

А вот при передаче активов – товаров, работ, услуг, имущественных прав – в счет обязательства по выплате дивидендов происходит их реализация (п. 1 ст. 39 НК РФ).

Следовательно, у организации возникает доход, который облагают в данной ситуации - единым налогом при упрощенке (ст. 346.15 НК РФ).

Размер дохода определите исходя из рыночных цен на те активы, которые передали. Порядок такой оценки предусмотрен в статье 105.3 Налогового кодекса РФ (п. 1 ст. 154, п. 4 ст. 274, п. 4 ст. 346.18 НК РФ). Аналогичные выводы можно сделать на основании писем Минфина России от 17 декабря 2009 г. № 03-11-09/405 и ФНС России от 15 мая 2014 г. № ГД-4-3/9367;

Платить налог за счет собственных средств налоговым агентам запрещено (п. 9 ст. 226 НК РФ).

Т.е. при выплате доходов, в т.ч. дивидендов, в натуральной форме компания не может удержать со стоимости передаваемого имущества НДФЛ. Поэтому не позднее 31 января года, следующего за годом, в котором было передано данное имущество, компания обязана сообщить в налоговую инспекцию о невозможности удержать налог (п. 5 ст. 226 НК РФ). Его должен уплатить участник и представить декларацию не позднее 30 апреля года, следующего за годом, в котором получил доход (ст. 228 НК РФ). Подробно см. 3. Рекомендация, 6. Ситуация.

Да, правильно, что российские организации, выплачивая дивиденды, зачастую должны выполнить обязанности налогового агента. То есть рассчитать налоги, удержать их с выплаты и перечислить в бюджет:

Для учредителей ФЛ - удерживаете НДФЛ

Если же дивиденды выплачиваете участнику (учредителю)– организации, то с них удерживайте налог на прибыль.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Ситуация: можно ли выплачивать дивиденды имуществом

Да, можно. Гражданское законодательство позволяет выплатить дивиденды в натуральной форме. То есть не только деньгами, но и другим имуществом.

Для АО это прямо предусмотрено в абзаце 2 пункта 1 статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ. Для ООО такой оговорки в законодательстве нет. Но нет и запрета на распределение чистой прибыли в неденежной форме. В Закона от 8 февраля 1998 г. № 14-ФЗ не указан способ выплаты. Подразумевается, что участники ООО могут получить не только деньги, но и другое имущество.

Таким образом, дивиденды можно выплатить и основными средствами, и материалами, и товарами. Главное, чтобы такой порядок был предусмотрен уставом организации.

Решение о выплате

Порядок принятия решения о выплате участникам, акционерам зависит от организационно-правой формы организации. Возможны два варианта.

Вариант 1 . Решение о выплате дивидендов АО принимает общее собрание акционеров. Сделать это можно по результатам года. Разрешена и промежуточная выплата по итогам I квартала, полугодия, девяти месяцев. Но принять об этом решение можно не позже трех месяцев с момента окончания этих периодов. Такой порядок предусмотрен пунктом 3 статьи 42 Закона от 26 декабря 1995 г. № 208–ФЗ.

Вариант 2 . Чистую прибыль ООО распределяют по решению общего собрания его участников. Принять его общество вправе ежеквартально, раз в полгода или раз в год. Ограничений по срокам для такого решения в отличие от АО не предусмотрено. Это следует из пункта 1 статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ

Срок выплаты

Срок выплаты дивидендов зависит от организационно-правовой формы организации – ООО или АО. Для акционерных обществ срок выплаты зависит и от статуса акционеров, а также момента, когда эти получатели были определены.

| Организационно-правая форма организации | Статус получателя | Срок выплаты дивидендов | Основание |

| Общество с ограниченной ответственностью | Участник, учредитель | Не позже 60 дней с даты, когда было принято соответствующее решение. Меньший срок можно установить в уставе общества | Пункт 3 статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ |

| Акционерное общество |

Зарегистрированные в реестре акционеров:

|

Не более 10 рабочих дней с момента определения получателей. Определить получателей АО можно не раньше 10 и не позднее 20 дней с момента принятия решения о выплате. Меньший срок выплаты можно установить в уставе общества | Пункты , и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ. |

| Остальные получатели дивидендов | Не позднее 25 рабочих дней с момента определения получателей. Определить получателей АО можно не раньше 10 и не позднее 20 дней с момента принятия решения о выплате. Меньший срок выплаты можно установить в уставе общества |

Источник выплат

Дивиденды выплачивают из чистой прибыли организации, то есть оставшейся после налогообложения ( , п. 1 ст. 28 Закона от 8 февраля 1998 г. № 14-ФЗ).

Акционерные общества должны определить этот показатель по данным бухгалтерской отчетности ().

Для ООО такого требования в законодательстве нет. Однако представители налоговой службы рекомендуют опираться на данные Отчета о финансовых результатах всем организациям. Этот показатель можно посмотреть в строке Чистая прибыль (убыток) этой формы бухгалтерской отчетности (письма МНС России от 31 марта 2004 г. № 22-1-15/597 , УМНС России по г. Москве от 8 октября 2004 г. № 21-09/64877).

Пример определения суммы дивидендов, причитающихся участникам общества

Уставный капитал ЗАО «Альфа» составляет 40 000 руб. А.В. Львову принадлежит 60 процентов акций организации, а ООО «Торговая фирма "Гермес"» – 40 процентов. Организация выплачивает дивиденды ежеквартально.

По данным Отчета о финансовых результатах за I квартал прибыль «Альфы» после налогообложения (чистая прибыль) составила 50 000 руб. На выплату дивидендов участники решили направить 40 процентов этой суммы.

Общая сумма дивидендов составляет:

50 000 руб. ? 40% = 20 000 руб.

Из этой суммы Львову причитается:

20 000 руб. ? 60% = 12 000 руб.

«Гермесу» причитается:

20 000 руб. ? 40% = 8000 руб.

Сергей Разгулин,

В бухучете и при налогообложении дивидендов тоже есть свои особенности. Детально о них читайте в этой рекомендации.

Бухучет

Как начислить дивиденды

В бухучете расчеты по выплате дивидендов отражайте на отдельном субсчете 75-2 «Расчеты с учредителями по выплате доходов» . Поступайте так при выплатах акционерам, участникам, которые не состоят в штате организации. То есть в отношении тех людей, с которыми не заключен трудовой договор, а также в отношении других организаций.

На дату, когда общее собрание акционеров, участников приняло решение о выплате дивидендов, сделайте следующую запись:

Дебет 84 Кредит 75-2

– начислены дивиденды участникам, акционерам, которые не состоят в штате организации.

Если же начисляете дивиденды участникам-сотрудникам, используйте счет 70 :

Дебет 84 Кредит 70

– начислены дивиденды участникам, акционерам – сотрудникам организации.

Пример отражения в бухучете дивидендов, начисленных людям

По итогам 2014 года непубличное АО «Альфа» получило чистую прибыль в размере 266 000 руб. 5 марта 2015 года общее собрание акционеров решило направить эту сумму на выплату дивидендов.

Уставный капитал общества разделен на 100 обыкновенных акций:

- 60 акций принадлежат директору «Альфы» А.В. Львову;

- 40 акциями владеет гражданин Ирака Р. Смит, который в «Альфе» не работает.

Дебет 84 Кредит 70

– 159 600 руб. (266 000 руб. : 100 акций? 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2

– 106 400 руб. (266 000 руб. : 100 акций? 40 акций) – начислены дивиденды Смиту.

Российские организации, выплачивая дивиденды, зачастую должны выполнить обязанности налогового агента. То есть рассчитать налоги, удержать их с выплаты и перечислить в бюджет. Это также нужно отразить в бухучете.

Когда удерживаете НДФЛ с дивидендов, выплачиваемых физлицам, нужно также учитывать, работают они в организации или нет. В зависимости от этого записи будут следующие:

Дебет 75-2 Кредит 68 субсчет «Расчеты по НДФЛ»

– удержан НДФЛ с дивидендов участника, акционера, который не работает в организации;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– удержан НДФЛ с дивидендов участника, акционера – сотрудника организации.

Если же дивиденды выплачиваете участнику, акционеру – организации, то с них удерживайте налог на прибыль и оформляйте это такой проводкой:

Дебет 75-2 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– удержан налог на прибыль с дивидендов участника, акционера – организации.

Такой порядок следует из Инструкции к плану счетов (счета , , ).

Как отразить выплату дивидендов

Дивиденды выплачивают деньгами или в натуральной форме, то есть другим имуществом. Причем выплатить дивиденды акционерам деньгами можно только безналично. Участникам же ООО дивиденды можно выплачивать как через кассу , так и на банковский счет. Такой порядок следует из Закона от 8 февраля 1998 г. № 14-ФЗ и Закона от 26 декабря 1995 г. № 208-ФЗ.

От способа выплаты дивидендов зависит и то, как отразить в бухучете эту операцию.

Если дивиденды выплачивают деньгами , то в бухучете сделайте проводку:

Дебет 75-2 (70) Кредит 51 (50)

– выплачены дивиденды в денежной форме.

Когда в счет выплаты дивидендов передают имущество , то порядок бухучета зависит от вида этих активов:

| Операция | Вид имущества | Дебет | Кредит | Основание | |

| Начисление дивидендов | Не имеет значения | 84 | 75-2 (70) | Пункт 10 ПБУ 7/98, Инструкция к плану счетов (счета , и ) | |

| Выплата дивидендов в натуральной форме | Не имеет значения | 75-2 (70) | 91 | Пункты , 6.3 и ПБУ 9/99, Инструкция к плану счетов (счета , и ) | |

| Списание имущества, переданного в оплату дивидендов | Готовая продукция и товары | 90-2 | 43 (41) | Пункты , и ПБУ 10/99, Инструкция к плану счетов (счета , и ) | |

| Материалы | 91-2 | 10 | Пункты ПБУ 10/99, Инструкция к плану счетов (счета и ) | ||

| Основные средства | амортизация | 02 | 01 | Инструкция к плану счетов (счета и ) | |

| остаточная стоимость | 91-2 | 01 | Пункты , и ПБУ 10/99, пункт 29 ПБУ 6/01, Инструкция к плану счетов (счета и ) | ||

Как видно, проводки обусловлены следующим. Сначала определяют размер дивидендов. Передав в счет них имущество, определяют выручку, как при реализации, и учитывают ее в зачет обязательств перед участниками. И, как при продаже, списывают стоимость имущества.

Страховые взносы

При выплате дивидендов не начисляйте:

- взносы на обязательное пенсионное, социальное или медицинское страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. А значит, и страховые взносы на них начислять не нужно.

части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ, абзаца 2 части 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ, подпункта 1 пункта 1 статьи 2 Закона от 29 декабря 2006 г. № 255-ФЗ, подпункта 1 части 1 статьи 10 Закона от 29 ноября 2010 г. № 326-ФЗ и пункта 2 Разъяснений, утвержденных приказом Минздравсоцразвития России от 8 июня 2010 г. № 428н.

НДФЛ

НДФЛ с дивидендов платят:

- резиденты , всегда;

- нерезиденты , только когда дивиденды выплачивают российские организации.

При этом рассчитывает, удерживает и перечисляет НДФЛ в бюджет обычно налоговый агент . И только когда доход получен резидентом от , рассчитать и перечислить налог должен сам человек .

НДФЛ перечисляет налоговый агент

Определять НДФЛ с дивидендов налоговому агенту нужно отдельно по каждому налогоплательщику и при любой выплате. Это установлено в пунктах и статьи 214 Налогового кодекса РФ.

При расчете НДФЛ налоговые агенты применяют следующие ставки:

- 13 процентов – при выплате дивидендов резиденту ;

- 15 процентов – при выплате дивидендов нерезиденту. Такую ставку применяют, если международными договорами об избежании двойного налогообложения не установлен другой ее размер.

Это установлено положениями , пунктов и статьи 214, пункта 1 и абзаца 2 пункта 3 статьи 224 Налогового кодекса РФ.

О том, кто исполняет обязанности налогового агента при выплате дивидендов, см. справочную таблицу .

В какой срок налоговый агент должен удержать и перечислить НДФЛ

НДФЛ независимо от применяемой ставки удержите непосредственно при выплате дивидендов (п. 4 ст. 226 НК РФ).

НДФЛ по ставкам 13 и 15 процентов перечисляйте в бюджет не позднее следующего дня после:

- выплаты из кассы дивидендов;

- перечисления дивидендов на счет участника, акционера или третьих лиц по его поручению.

Сделать это нужно за тот отчетный (налоговый) период, когда доход был получен. В общем случае сделать это нужно по ставке 13 процентов. При поступлении дивидендов от зависимых организаций применяйте нулевую ставку, но только при выполнении всех необходимых условий .

Налог на прибыль уменьшить нельзя. Исключение предусмотрено только для налога, который был удержан с дивидендов в стране по месту нахождения иностранной компании. Причем только если такая возможность предусмотрена международным договором с Россией.

При выплате дивидендов налог на прибыль рассчитывайте исходя из одной из следующих ставок:

- или процентов – только по выплатам российским организациям;

- 15 процентов – только по выплатам иностранным организациям.

ЕНВД облагают только вмененный доход. А значит, дивиденды на него тоже никак не повлияют (п. 1 ст. 346.29 НК РФ).

Ситуация: как учесть при налогообложении выплату дивидендов в натуральной форме

При налогообложении необходимо учесть доход от реализации объекта, который передали в оплату дивидендов.

Дело в том, что при выплате дивидендов в натуральной форме происходят следующие операции:

1. после того как принято решение о выплате, у организации возникает денежное обязательство перед участниками, акционерами;

2. вместо денег участнику передают другие активы – фактически реализуют их. То есть уже участник должен организации;

3. зачитывают обязательства организации и участника.

Для целей расчета налогов выплату дивидендов в расходах не учитывают (п. 3 ст. 309 , НК РФ).

А вот при передаче активов – товаров, работ, услуг, имущественных прав – в счет обязательства по выплате дивидендов происходит их реализация (п. 1 ст. 39 НК РФ).

Следовательно, у организации возникает доход, который облагают:

- налогом на прибыль ();

- единым налогом при упрощенке ().

Размер дохода определите исходя из рыночных цен на те активы, которые передали. Порядок такой оценки предусмотрен в Налогового кодекса РФ (п. 1 ст. 154 , п. 4 ст. 274 , п. 4 ст. 346.18 НК РФ). Аналогичные выводы можно сделать на основании писем Минфина России от 17 декабря 2009 г. № 03-11-09/405 и ФНС России от 15 мая 2014 г. № ГД-4-3/9367 .

При расчете ЕНВД реализацию активов в счет выплаты дивидендов организациям не учитывайте. Это связано с тем, что такая операция выходит за рамки деятельности, облагаемой ЕНВД, поэтому налоги с нее платите в соответствии с общей системой налогообложения или упрощенкой (). По вопросу уплаты ЕНВД при реализации товаров в счет уплаты дивидендов гражданам см. Какие торговые сделки подпадают под ЕНВД .

Андрей Кизимов ,

заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

Организация обязана удерживать НДФЛ с выплат, в отношении которых она является налоговым агентом (п. и ст. 226, НК РФ). Однако возможность удержать НДФЛ у налогового агента есть не всегда.

Например, возможность удержания ограничивается, если сотрудник получил материальную выгоду, доход в натуральной форме или стал нерезидентом (НДФЛ в этом случае нужно пересчитать по ставке 30 процентов). Если сотрудник не получал других доходов в денежной форме или уволился сразу после этих событий, возможность удержания НДФЛ организацией – источником дохода исключается совсем. Об этом сказано в письме Минфина России от 19 марта 2007 г. № 03-04-06-01/74 . Такая же ситуация возникает, если доход в натуральной форме получил человек, не являющийся сотрудником организации (например, покупатель).

Если после выплаты доходов, с которых налог не удерживался, сотрудник получает другие доходы в денежной форме, у налогового агента появляется возможность удержать НДФЛ, не удержанный ранее. В таком случае он обязан произвести удержание налога со всей суммы доходов, в том числе и с доходов, выплаченных ранее (письма Минфина России и , ФНС России от 1 ноября 2012 г. № ЕД-4-3/18519). При этом налоговый агент должен учитывать, что удерживать НДФЛ в размере более 50 процентов от суммы выплаты он не вправе (п. 4 ст. 226 НК РФ).

Внимание: за неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога налоговые агенты несут ответственность по Налогового кодекса РФ. В некоторых случаях сотрудников организации могут привлечь к административной () и уголовной ответственности ().

Налоговая ответственность предусмотрена в виде следующих санкций:

- пени в размере 1/300 ставки рефинансирования за каждый день просрочки (п. и ст. 75 НК РФ);

- штраф в размере 20 процентов от суммы неудержанного (не полностью удержанного) или неперечисленного (не полностью перечисленного) налога ().

Пени рассчитают так:

Пени начислят за каждый день просрочки платежа, в том числе за выходные и нерабочие праздничные дни. Количество дней просрочки рассчитывают со следующего дня после установленного срока перечисления налога до дня его уплаты (проведения зачета и т. д.). За день, когда обязательство по уплате налога было исполнено, пени не начисляются. Это связано с тем, что они взимаются с суммы задолженности перед бюджетом, образовавшейся в результате просрочки платежа. В день предъявления в банк платежного поручения (в день, когда операция по перечислению задолженности отражена на лицевом счете учреждения, открытом в Казначействе России и финансовом органе) задолженность по налогу считается погашенной (п. 3 ст. 45 НК РФ). То есть база для начисления пеней в этот день равна нулю. Следовательно, основания для начисления пеней за этот день отсутствуют.

Такой порядок следует из положений пунктов и статьи 75 Налогового кодекса РФ и раздела VII Требований, утвержденных приказом ФНС России от 18 января 2012 г. № ЯК-7-1/9 .

Пени не начисляются, если причиной возникновения недоимки стало:

- решение инспекции о наложении ареста на имущество организации;

- решение суда о принятии обеспечительных мер в виде приостановления операций по счетам организации, наложения ареста на денежные средства или имущество организации.

В этих случаях пени не начисляются за весь период действия указанных решений.

Подача организацией заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисление пеней на сумму налога, подлежащую уплате.

В каждом конкретном случае виновный в правонарушении устанавливается индивидуально. При этом суды исходят из того, что руководитель отвечает за организацию бухучета, а главный бухгалтер – за его правильное ведение и своевременное составление отчетности (). Поэтому субъектом такого правонарушения обычно признается главный бухгалтер (бухгалтер с правами главного). Руководитель организации может быть признан виновным:

- если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- если ведение учета и расчет налогов были переданы специализированной организации (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен ().

Штрафа по НДФЛ можно избежать, если организация докажет, что у нее не было возможности удержать НДФЛ у сотрудника (п. 21 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57). При этом арбитражные суды подтверждают, что налоговый агент не обязан за счет собственных средств перечислять в бюджет налог, удержать который он не имел возможности (см., например, постановление Президиума ВАС РФ от 26 сентября 2006 г. № 4047/06 , определение ВАС РФ от 4 февраля 2008 г. № 385/08 , постановления ФАС Центрального округа от 20 сентября 2007 г. № А23-3907/05А-5-385 , Восточно-Сибирского округа от 21 апреля 2008 г. № А33-10850/07-Ф02-1418/08 , от 18 июля 2006 г. № А33-5710/05-Ф02-3461/06-С1 , Северо-Западного округа от 26 июня 2007 г. № А42-8832/2006 , Северо-Кавказского округа от 13 февраля 2007 г. № Ф08-403/07-177А). Если удержать НДФЛ невозможно, то организация обязана в течение месяца уведомить налоговую инспекцию о неудержанной сумме налога (подп. 2 п. 3 ст. 24 НК РФ).

Уголовная ответственность может наступить за недоимку по НДФЛ в крупном или особо крупном размере. Определение этих понятий дано в к Уголовного кодекса РФ.

К уголовной ответственности могут привлечь человека, на которого фактически возложены обязанности по расчету, удержанию или перечислению налога. Им может быть:

- руководитель (сотрудник, выполняющий его функции);

- главный бухгалтер (сотрудник, выполняющий его функции);

- другой сотрудник, на которого возложены обязанности по расчету, удержанию и перечислению налога.

Обязательным условием уголовной ответственности является наличие личных интересов в неисполнении обязанностей налогового агента (). Например, если сотрудники организации присвоили суммы удержанного налога. Личный интерес может быть и неимущественным (например, семейственность или желание приукрасить реальное состояние дел).

Дополнительным наказанием может быть лишение руководителя, главного бухгалтера или другого сотрудника организации права занимать определенные должности ().

Информирование налоговой инспекции

О выплаченных доходах, из которых налоговый агент не удержал (не может удержать) НДФЛ, следует сообщить в налоговую инспекцию. Это нужно сделать в течение месяца после окончания налогового периода, в котором такие доходы были выплачены (т. е. до 1 февраля следующего года).

Помимо налоговой инспекции, о невозможности удержания НДФЛ нужно уведомить и самого налогоплательщика, получившего доход.

Такой порядок следует из положений пункта 5 статьи 226 Налогового кодекса РФ и подтверждается письмом Минфина России от 12 марта 2013 г. № 03-04-06/7337 .

Внимание: несообщение налоговой инспекции о невозможности удержать НДФЛ является правонарушением ( , ), за которое предусмотрена налоговая и административная ответственность.

Размер штрафа составит:

- 200 руб. – за каждый случай непредставления информации (т. е. за каждое сообщение, которое налоговый агент должен был направить в инспекцию, но не сделал этого) по Налогового кодекса РФ;

- от 300 до 500 руб. – в отношении должностных лиц организации, например руководителя ().

Кроме того, если в ходе выездной налоговой проверки будет обнаружено, что организация не сообщила в налоговую инспекцию о доходах, с которых не был удержан НДФЛ, помимо штрафных санкций, проверяющие могут начислить пени (письмо ФНС России от 22 ноября 2013 г. № БС-4-11/20951).

Особый порядок предусмотрен для подачи сообщений о невозможности удержать НДФЛ по операциям с ценными бумагами. Срок подачи таких сообщений зависит от того, что произошло раньше:

– истек месяц со дня окончания налогового периода, в котором не был удержан налог;

– истек срок действия последнего договора между человеком и налоговым агентом, в рамках которого был начислен НДФЛ.

В первом случае сообщение нужно направить в налоговую инспекцию до 1 марта года, следующего за истекшим налоговым периодом. Во втором – инспекцию нужно уведомить в течение месяца со дня окончания действия договора, в рамках которого был начислен НДФЛ.

После того как налоговый агент известил налоговую инспекцию и налогоплательщика о невозможности удержать НДФЛ, удерживать недостающую сумму налога он не должен. Даже если потом у него появится такая возможность. Если уведомление подано своевременно (до 1 февраля следующего года), то пени на сумму неудержанного НДФЛ налоговому агенту не начисляются. Погасить задолженность человек должен будет самостоятельно не позднее 15 июля. Это следует из положений пункта 4 статьи 228 Налогового кодекса РФ и подтверждается письмами Минфина России от 12 марта 2013 г. № 03-04-06/7337 , от 17 ноября 2010 г. № 03-04-08/8-258 , от 9 февраля 2010 г. № 03-04-06/10-12 и ФНС России от 22 августа 2014 г. № СА-4-7/16692 .

Сергей Разгулин ,

действительный государственный советник РФ 3-го класса

От каких налогов освобождены организации на упрощенке

Организации и автономные учреждения на упрощенке освобождаются от уплаты:

– налога на имущество. Исключение составляет налог на имущество с объектов недвижимости, налоговой базой для которых является кадастровая стоимость. Подробнее о расчете налога на имущество исходя из кадастровой стоимости см. Как рассчитать налог на имущество ;

– налога на прибыль. Исключение составляет налог на прибыль с доходов контролируемых иностранных компаний , дивидендов и процентов по государственным (муниципальным) ценным бумагам. В отношении этих доходов (кроме дивидендов, полученных от российских организаций) организации на упрощенке должны подавать декларации по налогу на прибыль (п. 5 ст. 25.15 НК РФ , письмо ФНС России от 1 марта 2010 г. № 3-2-10/4).

Кроме того, организации и автономные учреждения на упрощенке не признаются плательщиками НДС. Исключение составляет уплата НДС:

– при проведении операций по договорам совместной деятельности, доверительного управления имуществом, а также по концессионным соглашениям. Причем если организация является участником простого товарищества, ведущим общие дела, доверительным управляющим или концессионером, она обязана составлять и сдавать декларации по НДС, подлежащему уплате в бюджет по итогам деятельности в рамках этих договоров. Об этом сказано в. Об этом сказано в ч. 1 ст. 5 Закона от 24 июля 2009 г. № 212-ФЗ

и,

Если при выходе из общества действительная стоимость доли выплачивается участнику имуществом, то считается, что он получил доход в натуральной форме (ст. 210 НК РФ). Налоговая база по НДФЛ в данном случае определяется как стоимость этого имущества, исчисленная исходя из его рыночной цены . То есть цены, применяемой в сделках между сторонами, не являющимися взаимозависимыми (ст. 105.3 НК РФ).

При выплате доходов в натуральной форме компания не может удержать со стоимости передаваемого имущества НДФЛ. Поэтому не позднее 31 января года, следующего за годом, в котором была выплачена действительная доля в виде имущества, компания обязана сообщить в налоговую инспекцию о невозможности удержать налог (п. 5 ст. 226 НК РФ). Его должен уплатить бывший участник и представить декларацию не позднее 30 апреля года, следующего за годом, в котором получил доход (ст. 228 НК РФ).

6. Ситуация: может ли организация перечислить НДФЛ в бюджет авансом, до выдачи зарплаты персоналу

Нет, не может.

По общему правилу НДФЛ должен быть удержан непосредственно из доходов сотрудника в момент их выплаты (п. 4 ст. 226 НК РФ). Датой получения доходов в виде зарплаты считается последний день месяца, за который зарплата начислена (последний рабочий день сотрудников, уволенных до окончания месяца). Об этом сказано в пункте 2 статьи 223 Налогового кодекса РФ.

Обязанность перечислить НДФЛ в бюджет возникает у налогового агента только после того, как налог был удержан (письмо ФНС России от 25 июля 2014 г. № БС-4-11/14507). А удержать сумму налога можно только при фактической выплате зарплаты из кассы или при перечислении на банковский счет сотрудника (письмо Минфина России от 10 июля 2014 г. № 03-04-06/33737). Раньше, чем выплачен доход, перечислить НДФЛ в бюджет невозможно. Поэтому сумму, которую налоговый агент заплатил авансом, зачесть в счет погашения налоговой задолженности сотрудников нельзя. Объяснение простое: платить налог за счет собственных средств запрещено (п. 9 ст. 226 НК РФ). Сумма, перечисленная налоговым агентом авансом, налогом не признается. Ее следует рассматривать как ошибочно уплаченную, которую можно вернуть на расчетный счет. Причем независимо от того, возвращены эти средства или нет, после выплаты доходов сотрудникам налоговый агент должен снова перечислить в бюджет удержанную сумму НДФЛ (письма ФНС России от 25 июля 2014 г. № БС-4-11/14507 , Минфина России от 12 ноября 2014 г. № 03-04-06/57158).

Вместе с тем оштрафовать налогового агента по Налогового кодекса РФ в рассматриваемой ситуации нельзя. Досрочное перечисление НДФЛ не является составом правонарушения, ответственность за которое предусмотрена этой статьей. Ведь сумма налога поступила в бюджет, и недоимки за налоговым агентом нет. Опираясь на выводы, сделанные Президиумом ВАС РФ в постановлении от 23 июля 2013 г. № 784/13 , ФНС России предостерегает налоговые инспекции от привлечения к ответственности организаций, преждевременно уплачивающих НДФЛ (письмо от 29 сентября 2014 г. № БС-4-11/19716).

Главбух советует: если сумма НДФЛ, которая должна быть перечислена в бюджет, удержана из доходов сотрудников, отражена в учете и подтверждена первичными документами, в суде можно доказать правомерность досрочной уплаты налога.

Законодательством предусмотрено право исполнить обязанность по уплате налога досрочно. Это право распространяется не только на налогоплательщиков, но и на налоговых агентов (п. и ст. 45 НК РФ). Однако, используя такую возможность, следует иметь в виду, что к моменту перечисления налога у налогового агента должна появиться соответствующая обязанность.

Обязанность налогового агента по перечислению НДФЛ в бюджет можно считать возникшей, если одновременно выполнены следующие условия:

– зарплата за истекший месяц начислена (руководством организации утверждена расчетно-платежная ведомость на выдачу зарплаты);

– сумма НДФЛ, подлежащая удержанию из доходов каждого сотрудника, определена (в учете сделаны проводки, связанные с удержанием НДФЛ, и сформирована кредиторская задолженность по счету 68 субсчет «Расчеты по НДФЛ»).

При таких условиях организация может досрочно перечислить в бюджет удержанную сумму НДФЛ. Оснований для того, чтобы признать эту сумму уплаченной за счет средств налогового агента, у проверяющих не будет. Правовая позиция, позволяющая сделать такой вывод, сформулирована в постановлениях Президиума ВАС РФ от 27 июля 2011 г. № 2105/11 , от 17 декабря 2002 г. № 2257/02 . В окружной арбитражной практике есть примеры судебных решений, принятых с учетом этой позиции (см., например, постановление ФАС Северо-Западного округа от 10 декабря 2013 г. № А56-16143/2013).

Сергей Разгулин ,

действительный государственный советник РФ 3-го класса

С уважением,

Наталья Иванченко, эксперт Системы Главбух.

Ответ утвержден Александром Родионовым,

заместителем руководителя экспертной поддержки.

Учредитель и его фирма [От создания ООО до выхода из него] Анищенко Александр Владимирович

5.4.2. Выплата дивидендов имуществом

До сих пор мы рассматривали только тот случай, когда дивиденды учредителям выплачивались деньгами, хотя законодательство не запрещает расплатиться с учредителями любым другим имуществом. Правда, на это необходимо согласие самих учредителей.

Однако эта форма выплаты дивидендов особой популярностью не пользуется. Причина проста: при таком способе погашения задолженности общество теряет средства на дополнительной уплате налогов, а это, в свою очередь, может больно ударить по самим же учредителям.

Рассмотрим, например, случай, когда дивиденды, причитающиеся учредителю, погашаются основным средством, принадлежащим фирме.

Во- первых, в соответствии с пунктом 7 ПБУ 9/99 «Доходы организации», поступления от выбытия основных средств признаются операционным доходом. Таким образом, в бухгалтерском учете передача основного средства учредителю в счет причитающегося ему дохода отражается проводкой:

Дебет 75 (70) Кредит 91.

Данная проводка делается на сумму погашаемой задолженности по выплате дохода.

Для учета выбытия имущества к счету 01 «Основные средства» желательно открыть субсчет «Выбытие основных средств». В дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит - сумма накопленной по нему амортизации. После оформления выбытия имущества остаточная стоимость основного средства списывается с указанного субсчета в дебет счета 91.

Во- вторых, в целях налогообложения передача основного средства в счет выплаты дохода учредителю является реализацией на основании пункта 1 статьи 39 НК РФ. Из этого следует, что такая передача облагается НДС (посмотрите пп. 1 п. 1 ст. 146 НК РФ).

В- третьих, для целей исчисления налога на прибыль выручка от передачи основного средства учитывается в составе доходов от реализации на основании пункта 1 статьи 249 НК РФ. Полученный фирмой «доход» уменьшается на остаточную стоимость амортизируемого имущества. Это прописано в подпункте 1 пункта 1 статьи 268 НК РФ.

И все эти налоги отнюдь не освобождают общество от необходимости удержать еще и НДФЛ с суммы начисленных и выплаченных учредителю дивидендов. Нетрудно понять, что выплата дивидендов имуществом принесет обществу дополнительные расходы в виде НДС и налога на прибыль.

Из книги Учредитель и его фирма [От создания ООО до выхода из него] автора2.1.4. Внесение права пользования имуществом Иногда в качестве оплаты вклада учредитель передает фирме право пользования своим имуществом. Это означает, что он позволяет обществу пользоваться каким-либо принадлежащим ему объектом - зданием, автомобилем или станком - в

Из книги Учет и налогообложение ценных бумаг и долей автора Иванова Ольга Владимировна3.4. Погашение займа имуществом фирмы Согласно статье 409 ГК РФ, по соглашению сторон обязательство, в том числе и заем, может быть прекращено предоставлением взамен исполнения отступного. Другими словами, вместо денег фирма может передать учредителю товар, основные

Из книги Пользование чужим имуществом автора Панченко Т М5.1. Определение дивидендов Для начала скажем, что русское слово «дивиденд» происходит от латинского слова divideN dus - подлежащий разделу.Исходя из положений пункта 1 статьи 43 НК РФ, дивидендом признается любой доход, полученный учредителем от организации при распределении

Из книги Как правильно применять «упрощенку» автора Курбангалеева Оксана Алексеевна5.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде дивидендов, является

Из книги Учредитель и его фирма: все вопросы [От создания до ликвидации] автора Анищенко Александр Владимирович5.4.3. Выплата дивидендов в обществе, применяющем «упрощенку» Глава 26.2 НК РФ об упрощенной системе налогообложения не ограничивает право общества, применяющего эту систему, распределять чистую прибыль между учредителями. И в пункте 5 статьи 346.11 НК РФ указано, что

Из книги автора2.3. Налогообложение дивидендов 2.3.1. Общие положения Российское общество, выплачивающее дивиденды, является налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет налог на дивиденды.Ставки налога на доходы в виде дивидендов установлены:для

Из книги автораСтатья 615. Пользование арендованным имуществом 1. Арендатор обязан пользоваться арендованным имуществом в соответствии с условиями договора аренды, а если такие условия в договоре не определены, в соответствии с назначением имущества.2. Арендатор вправе с согласия

Из книги автораСтатья 631. Пользование арендованным имуществом 1. Капитальный и текущий ремонт имущества, сданного в аренду по договору проката, является обязанностью арендодателя.2. Сдача в субаренду имущества, предоставленного арендатору по договору проката, передача им своих прав и

Из книги автораБезвозмездное пользование имуществом Получая имущество по договору безвозмездного пользования, организация безвозмездно получает право пользования данным имуществом. Доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав, за

Из книги автора2.1.2. Внесение уставного капитала имуществом Если у учредителя нет свободных денежных средств, но имеется какое-либо ценное имущество, то им можно оплатить свою долю в формируемом уставном капитале. Тэ-КуКб можно предложить в качестве вклада имущественные права. Однако и

Из книги автора2.1.4. Внесение права пользования имуществом В качестве оплаты доли в уставном капитале учредитель может передать обществу право пользования своим имуществом. Это означает разрешение использовать какой-либо принадлежащий учредителю объект в течение определенного

Из книги автора3.4. Погашение займа имуществом общества Согласно статье 409 ГК РФ по соглашению сторон обязательство, в том числе и заем, может быть прекращено предоставлением взамен исполнения отступного. Другими словами, вместо денег общество может передать учредителю товар, основные

Из книги автора4.1. Определение дивидендов Уже вполне русское слово «дивиденд» происходит от латинского слова dividendus – подлежащий разделу. Исходя из положений пункта 1 статьи 43 НК РФ, дивидендом признается любой доход, полученный учредителем от организации при распределении прибыли,

Из книги автора4.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде дивидендов, является

Из книги автора4.5. Выплата дивидендов имуществом Законодательство не ограничивает возможность выплаты дивидендов имуществом.В статьях 28 и 29 Закона № 14-ФЗ, где сказано о порядке распределения прибыли, нет ограничений на выплату прибыли (читай – дивидендов) имуществом. Там сказано, что

Из книги автора4.6. Выплата дивидендов в обществе, применяющем УСН Глава 26.2 НК РФ «Упрощенная система налогообложения» не ограничивает право общества, применяющего эту систему, распределять чистую прибыль между учредителями. А в пункте 5 статьи 346.11 НК РФ указано, что «упрощенцы» не

Выплата дивидендов имуществом и НДС (Коловатов А.)

Дата размещения статьи: 14.07.2014

В общем случае выплата дивидендов не имеет ничего общего с реализацией товаров, причем не суть важно, где она будет происходить - на территории Российской Федерации или нет. Рассмотрим, какие наступят последствия, если в счет выплаты распределенной прибыли участнику передается иное имущество.

Статья 28 Закона от 8 февраля 1998 г. N 14-ФЗ (далее - Закон N 14-ФЗ, Закон об ООО) позволяет обществам с ограниченной ответственностью принимать решение о распределении чистой прибыли между участниками компании при соблюдении условия о достаточности величины чистых активов. Производить такое распределение ООО вправе ежеквартально, раз в полгода или один раз в год. В любом случае после принятия соответствующего решения о распределении чистой прибыли у общества возникает обязанность по выплате распределенных сумм в срок не позднее 60 дней с даты принятия такого решения (ст. 28 Закона N 14-ФЗ).

В свою очередь акционерные общества вправе по итогам первого квартала, полугодия, девяти месяцев или финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, источником которых также является чистая прибыль (ст. 42 Закона от 26 декабря 1995 г. N 208-ФЗ, далее - Закон N 208-ФЗ, Закон об АО).

Обратите внимание! Представители ФАС Западно-Сибирского округа в Постановлении от 16 марта 2006 г. N Ф04-1671/2006(20733-А67-11) признали незаконным решение общества о выплате дивидендов основными средствами. Дело в том, что устав компании допускал выплату дивидендов только товарами и услугами, производимыми или приобретаемыми обществом, а основные средства таковыми не являются.

Согласно п. 1 ст. 42 Закона N 208-ФЗ по общему правилу дивиденды выплачиваются деньгами. Однако уставом компании может быть предусмотрена их выплата и иным имуществом. Закон N 14-ФЗ также не содержат ограничений на выплату распределенной прибыли имуществом. В частности, и представители Минэкономразвития России в Письме от 27 ноября 2009 г. N Д06-3405 указали, что п. 2 ст. 28 Закона N 14-ФЗ позволяет участникам общества предусмотреть в его уставе порядок распределения прибыли, отличный от общего.

Оценка имущества

По мнению экспертов Минздравсоцразвития России, высказанному в Письме от 27 ноября 2009 г. N Д06-3405, стоимость имущества, передаваемого в счет выплаты дивидендов, в рассматриваемой ситуации следует определять по соглашению сторон. Исключением являются случаи, когда в состав участников ООО входит Российская Федерация, субъект Российской Федерации либо муниципальное образование. В таких обстоятельствах руководствоваться уже необходимо положениями Закона от 29 июля 1998 г. N 135-ФЗ "Об оценочной деятельности в Российской Федерации", и проведение оценки носит обязательный характер (ст. 8 Закона N 135-ФЗ).

При этом определенная сторонами стоимость передаваемого имущества, с точки зрения чиновников, вполне может быть ниже его балансовой стоимости. Законодательством, указывают они, это допускается. Однако, подчеркивают представители Минэкономразвития, исключить возникновение претензий налоговых органов к такой стоимостной оценке нельзя и положения налогового законодательства в данном случае учитывать все же стоит. На тот момент специалисты министерства говорили о положениях ст. 40 Налогового кодекса, которая на сегодняшний день применяется только к сделкам, доходы и расходы по которым признаны согласно гл. 25 Налогового кодекса до 1 января 2012 г. Однако и теперь их предупреждение не теряет актуальности.

В частности, организации, одна из которых прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов, в целях налогообложения прибыли признаются взаимозависимыми. То же самое касается организации и физического лица, прямо и (или) косвенно участвующего в ней, если доля такого участия составляет более 25 процентов (п. 2 ст. 105.1 НК). При этом на основании п. 7 ст. 105.1 Налогового кодекса суд может признать лица взаимозависимыми и по иным основаниям, если отношения между ними могут повлиять на результаты сделок по реализации товаров (работ, услуг). Между тем именно сделки между взаимозависимыми лицами в первую очередь рискуют быть признанными в целях налогообложения контролируемыми.

В таких обстоятельствах вопрос о том, облагается ли НДС операция по передаче имущества участнику в счет выплаты дивидендов, обретает еще большую актуальность.

Выплата дивидендов как реализация товара

Статьей 38 Налогового кодекса установлено, что товаром в целях налогообложения признается любое имущество, реализуемое либо предназначенное для реализации. В свою очередь на основании п. 1 ст. 39 Кодекса реализацией товаров признается передача права собственности на них как на возмездной основе, так и в случаях, предусмотренных НК, а именно безвозмездно. Наконец, согласно п. 1 ст. 146 Налогового кодекса операции по реализации товаров на территории Российской Федерации, в том числе на безвозмездной основе, являются объектом обложения НДС. Таким образом, поскольку передача имущества в счет выплаты дивидендов предполагает переход права собственности на него от организации к участнику, соответствующая операция облагается НДС в общем порядке. Именно так рассуждают представители Федеральной налоговой службы, о чем свидетельствует Письмо ведомства от 15 мая 2014 г. N ГД-4-3/9367. Причем соответствующие разъяснения согласованы экспертами ФНС с Минфином России (Письмо от 17 апреля 2014 г. N 03-07-15/17628).

К сведению! В Письме от 26 марта 2010 г. N 03-03-06/1/198 ценой выбытия ценных бумаг в случае выплаты ими дивидендов представители Минфина России признали размер дивидендов, установленный в решении общего собрания акционеров, который подлежит выплате в пользу соответствующего акционера. Следовательно, можно предположить, что аналогично должна определяться и стоимость выбытия любого имущества, передаваемого в счет дивидендов. То есть она должна быть равна сумме причитающихся к выплате дивидендов и включать в себя НДС.

Конечно, такая позиция чиновников далеко не бесспорна. Так, согласно п. 1 ст. 43 Налогового кодекса дивидендом признается любой доход, полученный акционером или участником от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим им акциям (долям) пропорционально долям в уставном (складочном) капитале. При этом дивиденды являются налогооблагаемым доходом как в целях налога на прибыль, так и в целях НДФЛ. И передача имущества в счет выплаты дивидендов представляет собой лишь форму выплаты такого дохода, а отнюдь не реализацию товара, и иного объекта налогообложения не образует. Такие выводы, в частности, представлены в Постановлениях ФАС Уральского округа от 23 мая 2011 г. N Ф09-1246/11-С2 по делу N А07-14871/2010 и от 3 октября 2006 г. N Ф09-8779/06-С2. Причем последнее из указанных решений налоговая инспекция пыталась оспорить в порядке надзора, однако Определением ВАС РФ от 26 января 2007 г. N 493/07 в передаче дела в Президиум ВАС было отказано.

Тем не менее арбитражная практика по данному вопросу малочисленна, поэтому налоговые риски в случае, если компания не последует разъяснениям ФНС, весьма велики.