Портфельный доход – англ. Portfolio Income , является типом дохода, источником которого выступает одна или несколько инвестиций. Под термином «портфель» обычно подразумевают набор из различных инвестиционных механизмов, которыми владеет определенный инвестор. В инвестиционный портфель, например, могут входить акции, облигации, депозитные сертификаты, недвижимость, деривативы. Доход, полученный от инвестиций, может быть в форме процентов (как у облигаций и депозитных сертификатов), дивидендов (как у акций) или в других формах, при условии, что это будет пассивный доход от осуществления инвестиционной деятельности.

Выбирая из множества инвестиционных механизмов, инвесторы обычно рассматривают два фактора: доходность инвестиций и уровень риска. Акции обычно рассматривают достаточно рискованными инвестициями, но они могут принести доход и от роста стоимости, и от дивидендов, которые выплачиваются акционерам в результате распределения прибыли. Облигации и депозитные сертификаты, в свою очередь, приносят доход в виде процентов. Другие типы инвестиций также могут приносить доход, форма которого зависит от их природы.

Инвестора часто вкладывают свои средства одновременно в несколько типов инвестиций, что называется диверсификацией. В этом случае комбинируют рискованные инвестиции с высокой нормой доходности и менее рискованные инвестиции с низкой или умеренной нормой доходности. Такой набор из множества инвестиций называется портфелем, а суммарный доход, который он приносит, называют портфельным доходом.

Портфельный доход часто признается пассивным доходом, поскольку в большинстве случаев инвестор не прилагает целенаправленных усилий для его получения. То есть после осуществления первоначальных инвестиций, они приносят доход без активного участия инвестора. Портфельный доход отличается от активного дохода, который является доходом, полученным в результате активного участия или осуществления непосредственных затрат энергии или времени.

Чтобы обеспечить себя дополнительным доходом при выходе на пенсию на пенсию, многие стремятся сделать это за счет инвестиционного портфеля. То есть эти лица надеются жить за счет процентов, дивидендов и других доходов, произведенных их инвестициями. Как правило, инвестиционные консультанты рекомендуют тратить только портфельный доход, но не трогать принципал (основную сумму инвестиций).

Это означает, что если определенное лицо инвестировало свои деньги, оно не должно трогать их впоследствии, а тратить только те деньги, которые эти инвестиции приносят. Минусом портфельного дохода является то, что для его формирования в существенном размере необходимы значительные инвестиции, то есть инвестор должен накопить крупную сумму, что требует много времени. При этом плюсом портфельного дохода является то, что инвестор не останется совсем без денег, поскольку помимо текущих доходов в его распоряжении всегда есть принципал.

Как происходит формирование и обеспечение ликвидности портфеля? В чем заключается принцип консервативности инвестиционного портфеля? Какие особенности оптимизации портфеля диверсификацией?

Инвестиций без риска не бывает. Это правило должен усвоить каждый начинающий инвестор. Нет активов со стопроцентной гарантией прибыли, иначе каждый вкладчик стал бы Генри Фордом и Уорреном Баффеттом. Даже банковский депозит – не такой надёжный инструмент, каким его позиционируют финансовые учреждения.

На уровень доходности влияют тысячи причин – экономические кризисы, инфляция, финансовая неграмотность, скачки валютного курса, биржевые катаклизмы. Однако у инвестора есть действенный способ если не устранить риски полностью, то минимизировать их. Этот способ называется «инвестиционный портфель».

Создавая портфель, вы не вкладываете деньги в один инструмент, а используете несколько направлений инвестирования. О том, как это делается и какие виды инвестиционных портфелей бывают, я, Денис Кудерин - специалист по инвестированию, расскажу в новой статье.

А ещё вас ждёт обзор надёжных профессиональных компаний, которые помогут сформировать портфель и грамотно им управлять.

Вперед, друзья!

1. Что такое инвестиционный портфель

Почему опытные инвесторы получают больше, чем новички? Думаете, потому что у последних меньше денег? Ответ очевидный, но не совсем корректный. Конечно, сумма вложений напрямую влияет на доходность, но определяющую роль играют совсем другие факторы.

Опытные финансисты умеют правильно применить инвестиционные инструменты и знают, как управлять ими максимально эффективно. Они в курсе, что чем больше направлений инвестирования задействовано, тем ниже риски разорения и выше вероятность получения стабильного и долгосрочного дохода.

Новичок ищет самый выгодный и перспективный актив, как рыцари искали Священный Грааль. А когда находит его, спешит вложить в него все наличные средства. Такой способ может сработать, а может и разорить инвестора. Если вы игрок по натуре и хотите играть, а не зарабатывать – тогда этот путь для вас.

Разумные инвесторы поступают по-другому. Они не ищут самые высокодоходные инструменты. Они комбинируют консервативные вложения с умеренными по уровню риска и высокорисковыми инвестициями. Если один вариант не срабатывает, десять других инструментов перекрывают возможные потери.

Совокупность активов инвестора составляет его инвестиционный портфель . В этом портфеле находятся ценные бумаги или другие разновидности вложений, которые позволяют владельцу получать прибыль за счёт процентов, дивидендов или спекулятивных операций.

2. Какие бывают виды инвестиционных портфелей – ТОП-7 главных видов

Классификация инвестиционных портфелей достаточно условна. Профессиональные инвесторы стараются сочетать разные стратегии инвестирования. Бывает, что одна половина портфеля у них доходная, другая составлена из инвестиций роста.

Однако знать, какие бывают виды портфелей, необходимо каждому вкладчику.

Вид 1. Портфель дохода

Из названия понятно, что такой портфель рассчитан на высокие доходы от инвестиций при минимальном риске и предпочтителен для консервативных инвесторов.

В него входят облигации (государственные и корпоративные) с небольшими регулярными выплатами, акции крупных компаний сырьевой или энергетической отраслей. Доход от такого портфеля формируется в основном за счёт процентов и дивидендов. Если говорить о показателях, то это 10-25% годовых.

Вид 2. Портфель роста

Прибыль портфеля роста обеспечивается повышением стоимости ценных бумаг. Таким инструментом пользуются инвесторы, желающие получить значительную прибыль. Направления вложений – акции стремительно развивающихся компаний, стартапы.

Риски портфеля роста достаточно высоки, но если вкладчик вовремя реализует свои активы, прибыли тоже будут значительными. Показатели доходности не лимитированы.

Вид 3. Сбалансированный портфель

Портфель умеренного инвестора. Сформирован из ценных бумаг известных компаний и имеет стабильный состав. Хозяин такого портфеля ориентируется на долгие сроки и сохранение капитала. Впрочем, небольшую часть активов могут составлять и акции с быстро меняющейся стоимостью, но такой риск всегда оправдан и находится под строжайшим контролем.

Вид 4. Портфель рискового капитала

Портфель биржевого игрока, нацеленного на максимальный прирост капитала. Такой инвестор знает, что самые высокие прибыли дают самые высокорисковые инвестиции. В состав активов входят акции новых и быстрорастущих предприятий, а также компаний, развивающих новые технологии.

Вид 5.

Консервативный портфель, рассчитанный на длительные сроки. Владелец действует по принципу «купил и забыл». Чтобы заниматься таким инвестированием, нужно иметь солидный бюджет, ведь вложенные деньги будут недоступны в течение нескольких лет.

Типичный пример

Пятилетние облигации федерального займа, выпущенные в 2012 году Центробанком, погашены весной 2017 года. Все владельцы таких бумаг вернут свои деньги в полном объёме. Доход они уже получили за счёт купонов, которые выплачивались каждые полгода в течение всего срока действия облигаций.

Снова вернёмся к Уоррену Баффетту – явному приверженцу долгосрочных вложений. Он говорил: «Если вы не планируете удерживать акции в течение 10 лет, то не вздумайте покупать их даже на 10 минут. Стабильная доходность – дело долгих сроков ».

Вид 6. Портфель краткосрочных бумаг

Противоположность долгосрочного портфеля. В такой пакет входят инвестиции максимальной ликвидности и быстрым возвратом средств. Пример – вложения в биржевые и валютные спекуляции на рынке Форекс, .

Вид 7. Портфели с региональными или иностранными бумагами

Портфели для патриотов своего края или предпринимателей, которые досконально знают внутренний рынок собственного региона. Разновидности специализированного портфеля – наборы ценных бумаг отраслевого характера (например, нефтеперерабатывающих компаний), акции иностранных компаний.

Таблица инвестиционных портфелей наглядно продемонстрирует характерные особенности всех разновидностей:

№ Вид портфеля Инструменты Доходность 1 Портфель дохода Ценные бумаги с высокими процентами и дивидендами Умеренная 2 Портфель роста Ценные бумаги с высоким приростом стоимости Высокая 3 Сбалансированный Доходные и ростовые бумаги разделены примерно поровну Умеренная 4 Рисковый капитал Акции быстроразвивающихся компаний, стартапы Высокая 5 Долгосрочный Облигации, акции крупных компаний Низкая, но стабильная 6 Краткосрочный Ценные бумаги недооценённых и молодых компаний Высокая 3. Порядок формирования инвестиционного портфеля – 5 основных этапов

Итак, вы твёрдо решили сформировать свой инвестиционный портфель. Рассмотрим, что для этого понадобится.

Всем новичкам рекомендую следовать принципу консервативности. Это значит, что базой для портфеля должны стать консервативные и надёжные финансовые инструменты. Рисковать будете потом, когда увеличите свои активы на 50-100%. А пока будьте благоразумны, терпеливы и последовательны.

И чётко следуйте экспертному руководству.

Этап 1. Постановка инвестиционных целей

Чем конкретнее цели инвестора, тем более эффективной будет его финансовая деятельность. Если человек приходит на рынок с туманными намерениями, результат тоже будет туманным и неопределённым. Цель «немного подзаработать, если получится» не прокатит. Ставьте перед собой реальные и конкретные задачи.

Профи работает на результат. Он приходит на биржу подготовленным и готовым побеждать. При этом ни на минуту не забывает о безопасности. Его капитал неуязвим для внешних потрясений, а сам он защищён от импульсивных решений правильно выбранной стратегией.

Решите заранее, сколько и зачем вы хотите заработать на инвестициях. Правильные цели – увеличить капитал на 50% за год, накопить на автомобиль, получать на бирже больше, чем на основной работе.

Начинающим инвесторам я бы посоветовал работать с профессиональным консультантом. Многие брокерские компании выполняют такие функции даже бесплатно. Не пренебрегайте квалифицированной помощью, слушайте мудрые советы и следуйте им.

Этап 2. Выбор инвестиционной стратегии

Выбор стратегии зависит от личных предпочтений инвестора и его конечных целей.

По сути, есть всего 3 стратегии инвестирования:

- агрессивная;

- консервативная;

- умеренная.

Агрессивная (она же активная) стратегия предполагает постоянный контроль рыночных изменений. Активный инвестор постоянно действует – покупает, продаёт, реинвестирует. Его цель – приумножить капитал в кратчайшие сроки. Такая стратегия требует времени, знаний и средств.

Пассивная стратегия – это выжидание. Вкладчик не участвует в промежуточных процессах и рассчитывает только на долгосрочный результат. Либо получает прибыль с дивидендов, процентов и купонов. Именно такую стратегию я бы порекомендовал новичкам. Немного скучно, но зато надёжно.

Этап 3. Анализ рынка ценных бумаг

Исходя из целей инвестирования, проанализируйте рынок ценных бумаг и определите для себя наиболее подходящие к вашей стратегии инструменты. На этой стадии рекомендую выбрать надёжного брокера – проводника в бесконечном финансовом лабиринте.

Инвестировать на бирже, безусловно, сложней, чем делать банковские вклады, но гораздо проще, чем зарабатывать деньги ежедневным трудом на заводе или в офисе. Главное – принять на себя ответственность за финансовые решения и разобраться в биржевых механизмах хотя бы на уровне любителя.

Но не стоит бросаться в омут с головой. Для начала почитайте блоги, статьи, книги для новичков. Когда вы поймете, чем облигации отличаются от акций и что такое ETF-фонды, постепенно переходите к практике. Изучите котировки компаний за текущий и прошлый год, посмотрите, насколько выросли те или иные ценные бумаги, и какой доход это принесло их владельцам.

Ещё вариант – открыть учебный брокерский демо-счет, который есть у каждой профессиональной компании, и поторговать какое-то время виртуальными акциями. Это поможет освоиться на рынке и понять основные принципы торговли.

Некоторые новички выбирают стратегию следования за опытными инвесторами. Иногда брокеры разрешают изучать портфели успешных игроков и вкладывать деньги по принципу «делай как я».

Этап 4. Выбор активов в портфель

Биржевые инвестиции непредсказуемы, но это не лотерея и не игра в казино. Здесь вы сами вправе контролировать ситуацию и уравновешивать риски. Точную прибыль предсказать невозможно, особенно по акциям внутреннего российского рынка, но примерный рост доходов по консервативной стратегии – величина вполне определённая.

Распределяйте активы по тем направлениям, в которых вы хотя бы минимально разбираетесь. Не стоит, к примеру, вкладывать деньги во фьючерсы, если вы не в курсе, как они работают. Лучше положите остаток нераспределённых средств в валюту. Пусть на брокерском счёте будут свободные деньги.

Этап 5. Покупка ценных бумаг и начало мониторинга сформированного портфеля

Ценные бумаги на бирже приобретают через брокера. Напрямую деньги вкладывают в акции редко. Это делают в основном опытные инвесторы с большими деньгами.

Купить активы и забыть о них – неправильная тактика. Даже если вы самый консервативный инвестор на свете, требуется регулярно пересматривать портфель и проводить ревизию хотя бы раз в квартал или полгода. От каких-то бумаг придётся избавиться, а какие-то, наоборот, докупить.

4. Профессиональная помощь в портфельном инвестировании – обзор ТОП-3 брокерских компаний

Я уже говорил, что без брокера на рынке ценных бумаг новичку делать нечего. Брокер – это не только посредник, получающий за свои услуги процент, это ваши глаза и уши. Чем надёжнее проводник, тем выше прибыли.

На некоторых биржах брокеры совмещают обязанности финансового консультанта. Иногда даже без дополнительной платы.

Изучите обзор самых надёжных в России брокерских компаний и пользуйтесь их услугами.

1) ФИНАМ

Старейший брокер в России (компания основана в 1994 году). Помимо брокерских услуг, занимается управлением капиталом, обучением, валютными операциями, прямыми инвестициями в производство и экономику. Держит курс на постоянное развитие и внедрение в практику новейших информационных технологий и клиентских сервисов.

Специалисты «ФИНАМ» помогут клиенту сформировать инвестиционный портфель, сами выберут наиболее прибыльные и перспективные направления в соответствии с целями и финансовыми возможностями инвестора.

Открывайте демо-счёт или реальный брокерский счёт прямо на сайте компании. Процедура занимает несколько минут. Практически сразу вы получаете доступ к биржевым операциям с ценными бумагами и валютой. Компания обещает доход в 18% в год даже при пассивной стратегии инвестирования.

2) GoldMan Capital

Фирма предоставляет консалтинговые услуги в сфере частных и корпоративных инвестиций. Эти ребята не только расскажут вам, что такое эффективный инвестиционный портфель, но и помогут вам его создать.

К каждому клиенту прикрепляется индивидуальный портфельный управляющий, который распоряжается активами с целью извлечь из них максимальную прибыль. Доход посредника зависит от вашего дохода, поэтому консалтеры кровно заинтересованы в благополучии клиента.

3) FMC

Ещё одна посредническая фирма с длительным стажем работы и безупречной репутацией. Клиенты получают доступ к инвестициям в акции крупнейших мировых и российских корпораций. Хотите стать совладельцем Майкрософт, Газпром, Кока-кола или Эппл? Нет ничего проще – зарегистрируйтесь в FMC и получите персонального консультанта, который будет вести ваш инвестиционный портфель на протяжении всего периода инвестирования.

5. Какие существуют способы оптимизации инвестиционного портфеля – 3 основных способа

Ленивый человек всегда найдёт причину, по которой он не будет заниматься инвестициями. Он скорее поверит Сергею Мавроди, чем самому себе, или будет скупать бытовую технику, когда доллар начнёт дорожать.

Деятельный и дальновидный индивид, думающий о будущем, такими глупостями не занимается. Он ищет способы оптимизировать свой личный инвестиционный портфель. С ним ему не страшны внутренние кризисы, скачки валют и падения рубля.

Способов оптимизации портфеля множество, но я рассмотрю наиболее эффективные.

Способ 1. Диверсификация портфеля

Первое и главное правило инвестора. На простом языке оно звучит так: «Много яиц, много корзин». Чем больше инструментов вы выбираете, тем ниже риски. Но и доходы надо рассчитывать так, чтобы перекрыть инфляцию.

Тип портфеля - это его инвестиционная характеристика, основанная на соотношении дохода и риска. При этом важным признаком при классификации типа портфеля является то, каким способом и за счет какого источника данный доход получен: за счет роста курсовой стоимости или за счет текущих выплат - дивидендов, процентов.

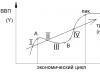

Выделяют два основных типа портфеля: портфель, ориентированный на преимущественное получение дохода за счет процентов и дивидендов (портфель дохода); портфель, направленный на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей (портфель роста). Было бы упрощенным понимание портфеля как некой однородной совокупности, несмотря на то, что портфель роста, например, ориентирован на акции, инвестиционной характеристикой которых является рост курсовой стоимости. В его состав могут входить и ценные бумаги с иными инвестиционными свойствами. Таким образом, рассматривают еще и портфель роста и дохода. На рис. 1.3. приведена схема классификации портфелей по вышеизложенному критерию.

Рис. 1.3.

Рассмотрим основные типы портфелей.

Портфель роста. Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля - рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящих в портфель, и определяют виды портфелей данной группы.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит в основном из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени и нацелен на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечиваются средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность - ценными бумагами агрессивного роста. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода - процентных и дивидендных выплат. Портфель дохода составляется в основном из акций, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания - получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая - доход. Потеря одной части может компенсироваться возрастанием другой. Охарактеризуем виды данного типа портфеля.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые - прирост капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. В состав портфеля могут включаться и высокорискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств.

На этапе формирования портфеля вкладчик оценивает приемлемое для себя сочетание риска и дохода портфеля и соответственно определяет удельный вес портфеля ценных бумаг с различными уровнями риска и дохода. Эта задача вытекает из общего принципа, который действует на фондовом рынке: чем более высокий потенциальный риск несет ценная бумага, тем более высокий потенциальный доход она должна иметь, и наоборот, чем вернее доход, тем ниже ставка дохода. Данная задача решается на основе анализа обращения ценных бумаг на фондовом рынке. В основном приобретаются ценные бумаги известных акционерных обществ, имеющих хорошие финансовые показатели, в частности, большой размер уставного капитала.

Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то необходимо учитывать классификацию самих инвесторов, например, на консервативных, умеренно-агрессивных, агрессивных и нерациональных. Каждому типу инвестора будет соответствовать и свой тип портфеля ценных бумаг: высоконадежный, но низкодоходный; диверсифицированный; рискованный, но высокодоходный; бессистемный (табл. 1.2).

Агрессивные инвесторы - инвесторы, склонные к высокой степени риска. В своей инвестиционной деятельности они делают акцент на приобретение акций. Такие инвесторы нацелены на получение максимальной курсовой разницы от каждой сделки, где постоянно присутствует высокий риск и период инвестирования ограничен.

Консервативные инвесторы -- инвесторы, склонные к меньшей степени риска. Они приобретают в основном облигации и краткосрочные ценные бумаги. Консервативные инвесторы заинтересованы в получении стабильного дохода в течение длительного периода времени. Они предпочитают непрерывный поток платежей в виде дивидендных и процентных выплат.

Взаимосвязь типа инвестора и типа портфеля

Таблица 1.2

|

инвестора |

Цель инвестирования |

Тип ценной бумаги |

портфеля |

|

|

Консервативный |

Защита от инфляции |

Г осударственные ценные бумаги, акции и облигации крупных стабильных эмитентов |

Высоконадежный, но низкодоходный |

|

|

Умеренноагрессивный |

Длительное вложение капитала и его рост |

Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей |

Диверсифицированный |

|

|

Агрессивный |

Спекулятивная игра, возможность быстрого роста вложенных средств |

Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т. д. |

Рискованный, но высокодоходный |

|

|

Нерациональный |

Нет четких целей |

Произвольно подобранные ценные бумаги |

Бессистемный |

Существуют и другие подходы к классификации инвесторов. Например, они подразделяются на спекулянтов, рантье, собственников и вкладчиков.

Спекулянты. Инвесторы, располагающие средствами, достаточными, чтобы доходы от операций с ними покрывали их текущие расходы и позволяли увеличивать капитал. Имеют значительный опыт работы с ценными бумагами. В большинстве случаев это бывшие сотрудники финансовых структур, которые имеют опыт профессиональной работы на фондовом и (или) финансовом рынке. Они часто управляют не только собственным портфелем ценных бумаг, но и портфелями других инвесторов. Придерживаются достаточно агрессивной спекулятивной стратегии, предпочитая “скальпировать” рынок путем проведения краткосрочных и среднесрочных операций и затрачивать на операции с собственным портфелем значительную часть своего рабочего времени. С психологической точки зрения, помимо основной цели (получение максимальной прибыли) они удовлетворяют и свой интерес к “игре”. Относятся к операциям на фондовом рынке как к искусству использовать особенности его поведения.

Рантье. Не используют операции на фондовом рынке как основной источник текущего дохода, а применяют их преимущественно для увеличения капитала. Как правило, большинство составляют люди, имеющие опыт работы на финансовых рынках, но в настоящее время либо не связаны с ними напрямую, либо не имеют возможности (или желания) уделить своему собственному портфелю достаточно времени для активной спекулятивной игры. Рантье обычно не имеют возможности или времени, чтобы отслеживать все колебания рынка в краткосрочной перспективе. Поэтому они проводят среднесрочные операции, хотя в некоторых случаях также способны делать внутринедельные и даже внутридневные арбитражи. Однако главной и единственной целью таких инвесторов является получение высокого дохода, превышающего доход от любого другого альтернативного вложения средств и не требующего слишком большого времени и усилий. Как правило, по роду своей настоящей деятельности они часто принимают стратегические решения (типа купить- продать), но техническую работу и подробный анализ ситуации они предпочитают возложить на плечи профессионалов. Таким образом, в основе стратегии рантье лежит предположение о том, что операции должны обеспечить больший по сравнению с другими операциями доход, но их проведение не должно требовать слишком много времени. Поэтому операции рантье не бывают слишком частыми.

Инвесторы-собственники. Располагают значительными ресурсами. Приобретают значительные пакеты ценных бумаг, которые могут обеспечить им извлечение дополнительных выгод (значительные дивиденды, участие в управлении, кредитование и т. п.). Эта группа малочисленна, но зато аккумулирует большие средства. В основе их поведения на фондовом рынке лежат средне- и долгосрочная стратегии, средства инвестируются на значительные сроки, а основным результатом является получение высокой, но при этом обязательно гарантированной доходности. Представители этой группы инвесторов более других заинтересованы в равновесии на рынке и готовы для этого поступиться частью спекулятивных доходов.

Вкладчики. Неорганизованная часть рынка, которая, руководствуясь почерпнутой, например из СМИ или рекламы, информацией, решила поучаствовать в бизнесе на фондовом рынке. Наиболее активные и предприимчивые затем становятся спекулянтами, рантье или собственниками. В большинстве случаев операции вкладчиков с ценными бумагами мало чем отличаются от их операций с депозитами. Средства вкладываются в ценные бумаги на какой-то срок или до достижения какой-то определенной доходности от вложений, а затем выводятся. Основной целью вкладчика является получение “сверхприбыли”, которую он, как правило, не знает, как заработать, но слышал, что можно получить при операциях с ценными бумагами. Вкладчики имеют большую потенциальную ценность для операторов фондового рынка. При совокупно больших средствах они наиболее внушаемы посредством рекламы. Вкладчики наименее профессиональны и несут дополнительные риски. Получив убытки, достаточно быстро покидают рынок, чтобы больше никогда не иметь дела с ценными бумагами.

При покупке акций и облигаций одного акционерного общества инвестору следует исходить из принципа финансового левериджа, который предполагает выполнение определенных соотношений между объемами облигаций и привилегированных акций, с одной стороны, и обыкновенных акций - с другой. Финансовый леверидж является показателем финансовой устойчивости акционерного общества, что отражается и на доходности портфельных инвестиций. Высокий уровень левериджа - явление опасное, так как ведет к финансовой неустойчивости.

Например, акционерное общество выпустило 10%-ные облигации на сумму 10 млн руб., привилегированные акции - на 2 млн руб. с фиксированным дивидендом 40% и обыкновенные акции - на 20 млн руб., т. е. акции общества имеют высокий уровень левериджа:

![]()

Прибыль общества составляет 2,2 млн руб. и распределяется следующим образом. На уплату процентов по облигациям - 1 млн руб., на дивиденды по привилегированным акциям - 0,8 млн руб., на дивиденды по обыкновенным акциям-0,4 млн руб. Если прибыль снизится до 1,1 млн руб., то акционерное общество не только “съест” то, что предназначалось на выплату дивидендов по обыкновенным акциям, но и не сможет за счет прибыли выплатить дивиденды по привилегированным акциям. Дальнейшее снижение прибыли приведет к нехватке средств для выплаты процентов по облигациям. В этом заключается опасность акций с высоким уровнем левериджа и проявляется основная слабость тех обществ, у которых имеется большая сумма долга в виде облигаций и привилегированных акций. Осторожные инвесторы обычно избегают покупки таких ценных бумаг.

В табл. 1.3 приведена в качестве примера возможная структура портфелей разных инвесторов.

При дальнейшей классификации портфеля структурообразующими признаками могут выступать те инвестиционные качества, которые приобретет совокупность ценных бумаг, помещенная в данный портфель. При всем их многообразии из них можно выделить некоторые основные: ликвидность или освобождение от налогов, отраслевая региональная принадлежность.

Таблица 1.3

Примерная структура портфелей (%)

Такое инвестиционное качество портфеля, как ликвидность, как известно, означает возможность быстрого превращения портфеля в денежную наличность без потери его стоимости. Лучше всего данную задачу позволяют решить портфели денежного рынка.

Портфели денежного рынка. Эта разновидность портфелей ставит своей целью полное сохранение капитала. В состав такого портфеля включаются преимущественно денежная наличность или быстро реализуемые активы.

Следует отметить, что одно из “золотых” правил работы с ценными бумагами гласит: нельзя вкладывать все средства в ценные бумаги - необходимо иметь резерв свободной денежной наличности для решения инвестиционных задач, возникающих неожиданно.

Данные экономического анализа подтверждают, что при определенных допущениях желаемый размер денежных средств, предназначаемых на непредвиденные цели, так же, как и желаемый размер денежных средств на трансакционные нужды, зависят от процентной ставки. Поэтому инвестор, вкладывая часть средств в денежную форму, обеспечивает требуемую устойчивость портфеля. Денежная наличность может быть конвертируема в иностранную валюту, если курс национальной валюты ниже, чем иностранной. Таким образом, помимо сохранения средств, достигается увеличение вложенного капитала за счет курсовой разницы.

Высокой ликвидностью обладают и портфели краткосрочных фондов. Они формируются из краткосрочных ценных бумаг, т. е. инструментов, обращающихся на денежном рынке.

Портфель ценных бумаг, освобожденных от налога. Этот портфель содержит в основном государственные долговые обязательства и предполагает сохранение капитала при высокой степени ликвидности. Отечественный рынок позволяет получить по этим ценным бумагам и самый высокий доход, который, как правило, освобождается от налогов. Именно поэтому портфель государственных ценных бумаг - наиболее распространенная разновидность портфеля и, в частности, сформированная по некоторым ценным бумагам. Например, рассматривая государственные краткосрочные облигации (ГКО) в качестве примера, отметим, что, покупая краткосрочные облигации, выпущенные Министерством финансов РФ, инвестор тем самым дает в долг правительству, которое оплатит эту облигацию в конце срока с уплатой в виде дисконтной разницы. Фактически это не вызывает дефицита бюджета, так как в эти облигации вкладывается богатство нации.

До недавнего времени ГКО считались одними из самых безопасных, поскольку предполагалось, что государство в принципе обанкротиться не может. Относительно высокий доход по ГКО и их кажущаяся высокая надежность побуждали инвесторов покупать ценные бумаги, выпущенные государственными органами власти. Их краткосрочный характер и сохранявшаяся до разразившегося в августе 1998 г. финансового кризиса низкая способность к риску делали данные инструменты одними из самых низкорискованных и реально должны были бы показывать низкую изменчивость дохода.

Портфель, состоящий из ценных бумаг государственных структур. Эта разновидность портфеля формируется из государственных и муниципальных ценных бумаг и обязательств. Вложения в данные рыночные инструменты обеспечивают держателю портфеля доход, получаемый от разницы в цене приобретения с дисконтом и выкупной ценой и по ставкам выплаты процентов. Немаловажное значение имеет и то, что и центральные, и местные органы власти предоставляют налоговые льготы.

Портфель, состоящий из ценных бумаг различных отраслей промышленности. Инвестиционная направленность вложений в региональном разрезе приводит к созданию портфелей, сформированных из ценных бумаг различных сторон; ценных бумаг эмитентов, находящихся в одном регионе; различных иностранных ценных бумаг.

Портфель данной разновидности формируется на базе ценных бумаг, выпущенных предприятиями различных отраслей промышленности, связанных технологически, или какой-либо одной отрасли.

В зависимости от целей инвестирования в состав портфелей включаются различные бумаги, которые соответствуют поставленной цели. Например, конвертируемые портфели состоят из конвертируемых и привилегированных акций и облигаций, которые могут быть обменены на установленное количество обыкновенных акций по фиксированной цене в определенный момент времени, когда может быть осуществлен обмен. При активном рынке (“рынке быка”) это дает возможность получить дополнительный доход. К этому же типу портфелей относят портфель средне- и долгосрочных инвестиций с фиксированными доходом.

Можно выделить портфели ценных бумаг, подобранных в зависимости от региональной принадлежности эмитентов, ценные бумаги которых в них включены. К этому типу портфелей ценных бумаг относят: портфели ценных бумаг определенных стран, региональные портфели, портфели иностранных ценных бумаг.

По возможности изменять первоначальный общий объем портфеля выделяются пополняемые, отзываемые и постоянные портфели.

Пополняемый портфель позволяет увеличивать денежное выражение портфеля относительно первоначально вложенных средств.

Для отзываемого портфеля допускается возможность изымать часть денежных средств, первоначально вложенных в портфель.

В постоянном портфеле первоначально вложенный объем средств сохраняется на протяжении всего периода существования портфеля.

Разновидностей портфелей много, и каждый конкретный инвестор придерживается собственной стратегии инвестирования, учитывая состояние рынка ценных бумаг и пересматривая состав портфеля. Для каждого типа портфелей разработаны и свои специфические методы управления.

Принадлежащих юридическому или физическому лицу.

Основными характеристиками портфеля ценных бумаг являются:- количество и общая стоимость;

- виды и категории;

- ликвидность;

- риски, присущие им, и др.

Виды портфелей ценных бумаг

В зависимости от принадлежности портфеля различают эмиссионный и инвестиционный портфели.

Эмиссионный портфель ценных бумаг - это совокупность ценных бумаг, выпущенных данным эмитентом.

Инвестиционный портфель - это совокупность ценных бумаг, принадлежащих инвестору, т. е. лицу, которое вложило в ценные бумаги свой капитал.

Сущность инвестиционного портфеля

Экономической сущностью инвестиционного портфеля является придание совокупности входящих в него ценных бумаг таких рыночных характеристик, которые недостижимы с позиции отдельной ценной бумаги, а возможны только при их целевом комбинировании (сочетании).

Основными задачами инвестиционного портфеля являются:- обеспечение устойчивого заданного уровня дохода;

- минимизация риска или удержание его на заданном уровне;

- снижение операционных затрат;

- решение специфических задач, постановка которых невозможна вне совокупности ценных бумаг.

В зависимости от типа дохода, на который нацелен инвестиционный портфель ценных бумаг, последние могут быть портфелями роста, дохода и их комбинацией.

Портфель роста формируется из ценных бумаг, рыночные цены которых возрастают с течением времени. Цель такого портфеля — увеличение совокупного капитала инвестора, включая получение текущих доходов от обладания ценными бумагами. Возможны разновидности такого портфеля в зависимости от стратегии инвестора:

портфель агрессивного роста , нацелен на максимальный прирост капитала; в него входят в основном акции молодых, быстрорастущих компаний, вложения в которые являются рискованными, но могут приносить высокий доход;

портфель консервативного роста , формируется с целью сохранения первоначального капитала и его медленное увеличение без существенного риска; в него входят в основном акции хорошо известных компаний, цены на которые растут не быстро;

комбинированный портфель роста представляет собой сочетание свойств портфелей агрессивного и консервативного роста; в него включаются и и высокорискованные фондовые инструменты, состав которых периодически обновляется. Данный вид портфеля является наиболее распространенным по самой своей природе — сочетанию безрискованности и риска.

Портфель дохода формируется из ценных бумаг, обеспечивающих получение высокого текущего дохода — процентных и дивидендных выплат. Его цель — систематическое получение дохода на инвестированный в ценные бумаги капитал. Существуют следующие его основные разновидности:

- портфель регулярного дохода ориентирован на получение среднего уровня дохода на капитал при минимальном уровне риска;

- портфель доходных бумаг состоит, как правило, из высокодоходных облигаций корпораций или вообще ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода — это портфель, комбинирующий свойства портфеля роста и дохода. Часть активов, входящих в состав данного портфеля, приносит владельцу рост капитала, а другая — достаточный доход на этот капитал. Потеря стоимости одной части портфеля может компенсироваться возрастанием его другой. Охарактеризуем виды данного типа портфеля.

В зависимости от вида актива, включаемого в портфель ценных бумаг, могут быть сформированы разные портфели.

Вот некоторые из возможных их видов:- портфель денежного рынка . Цель — полное сохранение капитала, благодаря включению в свой состав быстрореализуемых активов в сочетании с денежной наличностью;

- портфель ценных бумаг, освобожденных от налогов . Включают в основном государственные долговые обязательства и предполагают сохранение капитала при высокой степени ликвидности;

- портфель ценных бумаг государственных структур . Включает в основном государственные и муниципальные ценные бумаги и обязательства. Обеспечивает инвестору доход от владения данными ценными бумагами, который обычно не облагается налогами, а вложение капитала в такие активы имеет минимальный риск;

- портфель ценных бумаг различных отраслей промышленности . Включает ценные бумаги, выпущенные коммерческими организациями различных отраслей промышленности, связанных между собой технологически, или какой-либо одной отрасли;

- портфель иностранных ценных бумаг . Включает инвестирование в ценные бумаги иностранных компаний или других государств;

- конвертируемый портфель . Состоит из конвертируемых ценных бумаг (привилегированных акций, конвертируемых облигаций), которые могут быть обменены на установленное количество обыкновенных акций по фиксированной цене, начиная с заданного момента времени. Дает возможность получить дополнительный доход за счет конвертации на выгодных для инвестора условиях.

Управление портфелем ценных бумаг

Методы управления портфелем ценных бумаг

Их принято делить на активные и пассивные .

активное управление портфелем — это внесение в него изменений на основе текущего изменения рыночной конъюнктуры, направленное на выполнение целей инвестора, заложенных в данном портфеле. Активное управление приносит лучшие результаты по сравнению с другими стратегиями управления, но оно требует больших операционных затрат, которые может позволить либо крупный инвестор, либо профессиональный посредник, специализирующийся на управлении пакетами ценных бумаг;

пассивное управление портфелем — это сохранение портфеля в более-менее неизменном виде в течение определенного периода времени независимо от каждодневных изменений рыночной конъюнктуры. Обычно используется для портфелей, хорошо защищенных от рыночного риска и рассчитанных на достаточно длительные сроки.

Способы инвестирования в ценные бумаги

Они делятся на стратегические и тактические .

Стратегическое инвестирование — это инвестирование средств в целые классы рыночных активов. Такой подход еще называется инвестированием «сверху вниз».

Тактическое инвестирование — это инвестирование в отдельные виды ценных бумаг, имеющихся на рынке. Данный подход еще называется инвестированием «снизу вверх».

Основные этапы управления инвестиционным портфелем

В агрегированном виде выделяют следующие принципиальные этапы, необходимые при управлении портфелем:- выбор инвестиционной политики, постановка целей и задач, которые инвестор желает достичь, приобретая ценные бумаги. Обычно это включает определение желаемого уровня дохода от инвестиций в сочетании с уровнем риска, на который может себе позволить идти инвестор;

- анализ рынка ценных бумаг и его составляющих, или, как принято это называть, — мониторинг рынка;

- формирование заданного портфеля ценных бумаг — это приобретение отобранных в ходе анализа рынка ценных бумаг в примерно заданных количествах и по примерно заданным ценам;

- оценка портфеля с точки зрения достижения поставленных целей — это сравнение рыночных характеристик сформированного портфеля с теми его характеристиками, которые желал бы иметь инвестор. Данная оценка должна осуществляться регулярно, особенно в периоды существенных изменений цен на фондовом рынке;

- пересмотр портфеля при необходимости обычно в связи с существенными изменениями на рынке, особенно, если, по мнению инвестора, они носят продолжительный характер.

Методы портфельного анализа

В практике существуют два главных метода анализа рынка: фундаментальный и технический.

Фундаментальный анализ — метод анализа и прогнозирования рынка, основанный на выявлении и изучении экономических закономерностей и факторов формирования рыночных цен и других рыночных характеристик. Данный метод используется в основном для целей относительно долгосрочного, перспективного прогнозирования цен, процентных ставок, валютных курсов и др.

Технический анализ — метод анализа и прогнозирования рынка прежде всего рыночных цен, основанный на использовании математических и графических методов безотносительно к экономическим факторам, определяющим динамику рыночных показателей. Данный метод используется для практических нужд непосредственных торговцев на рынке и прежде всего для краткосрочных прогнозов рыночных цен и т. п.

Модель формирования инвестиционного портфеля

В основе любой модели формирования инвестиционного портфеля лежит идея его диверсификации.

Диверсификация - распределение инвестиций между разными активами; это вложение средств инвестора в разные ценные бумаги.

Остановимся на примере, доказывающем полезность диверсификации портфеля . Существуют две фирмы: первая производит солнцезащитные очки, вторая — зонты. Инвестор вкладывает половину денежных средств в акции компании «Очки», а другую половину — в акции компании «Зонты». Результат данной диверсификации представлен в таблице.

(Е — доходность акции; совокупная доходность всего портфеля, т. е. Е п есть сумма от компании «Очки» и акций компании «Зонты», взвешенных по их долям в портфеле инвестора, которые в обоих случаях равны 0,5 от общего размера стоимости портфеля.)

Как видно из табл. 3.1, правильная диверсификация портфеля усредняет различия доходности ценных бумаг отдельных компаний и позволяет иметь стабильный доход независимо (почти независимо) от изменения ситуации на рынке.

Способы диверсификации инвестиций

Их существует достаточно много и проблема упирается только в наличие и доступность для данного инвестора соответствующих активов и инструментов рынка. Вот некоторые из них:- покупка разных видов ценных бумаг;

- покупка ценных бумаг компаний, относящихся к разным отраслям и сферам экономики;

- покупка ценных бумаг компаний, располагающихся в разных регионах страны;

- покупка одинаковых ценных бумаг, но эмитируемых разными компаниями;

- покупка ценных бумаг компаний, расположенных в разных странах;

- покупка акций компаний, имеющих собственный, хорошо диверсифицированный портфель ценных бумаг;

- покупка акций компаний с высокой степенью диверсификации их хозяйственной деятельности и т. д.

Основные выводы модели портфеля ценных бумаг Г. Марковитца

Американский экономист Г. Марковитц в начале 1950-х гг. впервые разработал научную модель формирования диверсифицированного портфеля ценных бумаг на основе совершенно нового подхода к понятию «рыночный риск». Его основные выводы состоят в следующем:

измерителем рыночного риска может быть среднеквадратическое отклонение. В качестве измерителя риска Марковитц предложил использовать среднеквадратическое отклонение доходности ценной бумаги от ее среднего значения, определяемого за тот или иной промежуток времени. Экономически это означает, что понятие риска включает не только возможные потери от изменения цены ценной бумаги по сравнению с ее прогнозируемым уровнем, но и возможный дополнительный доход. В основе такого понимания риска лежит тот факт, что на рынке всегда убыток одного торговца означает прибыль другого. Невозможно, чтобы все участники рынка одновременно имели убыток, или чтобы все они одновременно имели прибыль;

минимальный уровень риска диверсифицированного портфеля зависит от минимальных уровней рисков составляющих его ценных бумаг. Смысл данного положения состоит в том, что если в портфеле ценных бумаг собраны самые рисковые бумаги, то и риск портфеля в целом будет обязательно высок, несмотря на другие предпринимаемые инвестором меры;

диверсифицированный портфель — это портфель , которых относительно слабо коррелируют между собой. Суть диверсификации портфеля состоит не просто в том, чтобы вложить средства в разные ценные бумаги, а в том, чтобы их вложить в такие бумаги, изменения цен которых мало связаны между собой, а еще лучше, если динамика их изменения прямо противоположна (как это, например, имеет место в нашем примере в табл. 3.1). В этом случае убытки по одной ценной бумаге не сопровождаются убытками по другим ценным бумагам, находящимся в портфеле инвестора, а может даже и сопровождаются прибылью от одновременного изменения цен последних;

эффективный портфель ценных бумаг — это портфель, имеющий минимальный риск при данном уровне доходности портфеля или портфель, имеющий максимальную доходность при заданном уровне риска. Смысл этого вывода состоит в том, что невозможно одновременно увеличивать доходность портфеля и уменьшать его риск. Только фиксируя один из критериев (риск или доходность), можно максимизировать или минимизировать другой показатель портфеля;

имеющийся на фондовом рынке риск, присущий ценным бумагам, состоит из диверсифицируемого и недиверсифицируемого рисков. Первый — это риск, которого можно избежать путем диверсификации портфеля ценных бумаг, его еще называют «рыночным», или «систематическим». Второй — это риск, который нельзя уменьшить никакими рыночными методами диверсификации, это неснижаемый риск по портфелю ценных бумаг (и по отдельной ценной бумаге). Его еще называют «специфическим», или «несистематическим».

Ты, как и я считаешь, что у тебя тяжелый портфель? Так знай, что нам очень повезло. Если бы ты жил лет сто назад, то ходил бы с ранцем, сделанным из тюленьей кожи. Взвалить его на плечи было совсем не просто!

Ученики были во все времена, а история портфеля насчитывает чуть больше столетия. Почему? А вот представь: давным-давно, тысячи лет назад люди писали на глиняных табличках. А «книжки» и «тетрадки» хранились в громадных сундуках или здоровенных глиняных сосудах. Какой уж тут портфель!

Позже, когда в Древнем Египте изобрели папирус, его можно было склеивать в свитки. Выполнил домашнее задание, свернул свиток и положил в - нет, не в портфель. А в специальный круглый пенал, который носили на шнурке у пояса.

А потом китайцы изобрели бумагу. Из Китая 800 лет назад она попала в Европу. В Европе и была изобретена сумка для ношения бумаг - портфель. Тогда произносили «портфейль» , что буквально означает «носить листы бумаги».

А вот брат-близнец портфеля - ранец - пришел к нам вместе с наемными немецкими солдатами, служившими у московских царей. Так назывался походный заплечный мешок. В XIXвеке ранцами стали называть ученические сумки, которые русские школяры носили на лямках за спиной. До революции ранцы в России делались из черной кожи с крышкой, обшитой тюленьим мехом. Набитый тетрадками и книжками, рюкзак становился почти неподъемным.

После первой мировой войны все чаще ученики собирали книжки и тетрадки именно в портфели . Хотя многие школьники ходили на уроки с видавшими виды полевыми сумками, доставшимися от вернувшихся с фронта родственников. Такие сумки удобно было перекидывать через плечо и использовать в случае драк.

Долгое время портфели и ранцы были очень похожи и по цвету и по размеру. Сегодня школы пестрят ранцами всевозможных расцветок и форм: светоотражающие и ортопедические, с кучей кармашков и потайных отделений, с мультяшными героями и неоновыми вставками.

Сейчас ученые разрабатывают электронные школьные ранцы, которые смогут заменить учебники, тетради, дневники. В таком ранце можно хранить несколько десятков учебников с картинками, а весит он немногим более одного килограмма! Ведь такой ранец выглядит, как планшетный персональный компьютер.